Coinshuffle — децентрализованное перемешивание адресов.

Описание.

Здесь нет центрального оператора и это стало преимуществом. Пользователи самостоятельно формируют общую транзакцию, общаясь между собой. При этом они все равно не могут нарушить конфиденциальность перемешивания выходных адресов. Еще одно преимущество этой методики состоит в том, что пользователям не обязательно использовать дополнительные сети для анонимизации трафика, так как все необходимые свойства будут достигнуты при использовании одного Р2Р-протокола взаимодействия участников

https://www.youtube.com/watch?v=cfLKYr5ytEg

Здесь применяется направленное шифрование, где задействуется пара ключей (открытый и личный). Сообщение шифруется с помощью открытого ключа, а расшифровать его может только владелец личного ключа. Для коммуникации между участниками используется протокол DiceMix, также предусмотрено противостояние нарушителям.

Разглашаемые данные.

- Хеш транзакции;

- Сумма перевода.

Как достигается анонимность.

Представьте небольшую группу пользователей: хитрая Алиса, мудрый Боб, бородатый Чарли и оранжевый Дэйв. У каждого из них есть одна непотраченная монета в блокчейне Биткоина на адресах A, B, C и D соответственно. Каждый хочет потратить монету и скрыть при этом историю ее происхождения.

Далее, каждый генерирует новую пару ключей для направленного шифрования, после чего участники группы обмениваются открытыми для шифрования ключами между собой, причем новый открытый ключ подписывается личным ключом, который соответствует адресу с непотраченной монетой. Таким же образом будут подписываться все сообщения участников при последующем взаимодействии. Это был первый этап.

Участники перемешиваются и образуют очередь. Алиса будет первой, потому что она хитрая, Боб второй, потому что он мудрый, и т. д. Теперь Алиса берет А’ и шифрует направленно на Дэйва, используя открытый ключ Дейва соответственно. Получившийся шифротекст Алиса снова шифрует, причем направленно на Чарли.

Этот шифротекст снова шифруется, но уже направленно на Боба. Результат шифрования Алиса передает Бобу. Боб расшифровывает своим личным ключом полученное сообщение. Затем берет B’ и шифрует направленно на Дейва, потом на Чарли и добавляет в список. Этот список он перемешивает случайным образом и передает Чарли.

Чарли в свою очередь расшифровывает элементы списка своим личным ключом, добавляет C’, зашифрованный направленно на Дейва, в список и перемешивает все элементы списка случайным образом. Список передается Дейву, который его расшифровывает, получает открытые данные адресов для отправки монет, добавляет адрес D’, перемешивает случайным образом и на основании этих адресов, известных входов транзакции и сумм формирует общую транзакцию.

Дейв распространяет заготовку транзакции остальным участникам группы. Далее, каждый пристально проверяет, есть ли в выходах транзакции нужный ему адрес и совпадает ли сумма. Если все хорошо, то участник подписывает транзакцию, подтверждая владение монетами своего входа.

Участники обмениваются подписями и если транзакция набирает все необходимые подписи, то может быть распространена в сеть для подтверждения. Если кто-то из участников начинает отклоняться от основного сценария взаимодействия, то остальные могут совместно проанализировать историю взаимодействия и вывести нарушителей из группы, чтобы повторить все без них. Это важная особенность.

Вывод.

Очевидно, что существует большая сложность off-chain взаимодействия для формирования транзакции, т.е. необходимо организовать формирование групп и взаимодействие участников между собой. Но более весомый недостаток состоит в том, что CoinJoin в чистом виде не скрывает суммы переводов.

Как результат, он уязвим к CoinJoin Sudoku analysis, который основан на сопоставлении сумм на выходах транзакций и позволяет распутать историю происхождения монет после многократного ее запутывания. Да, с этой проблемой можно бороться, например, использовать для выходных значений транзакций только определенные суммы (0.1 ВТС, 1 ВТС, 10 ВТС и т.п.), но это создает дополнительные сложности и ограничения.

Stealth adress — адрес-невидимка.

Описание.

Данная технология позволяет публично размещать адрес кошелька, на который приходят, например, пожертвования. Для каждой транзакции между сторонами формируется «общий ключ», который не дает никакой информации о том, куда фактически были переведены средства.

Протокол Диффи-Хеллмана позволяет сторонам по публичному каналу обменяться данными для получения, т.е. shared secret, или “общего ключа”. Общий ключ таким образом остается секретным при сторонах, а затем может быть использован для установления полноценного секретного соединения на основе классического симметричного шифрования или как-либо еще.

Надежность протокола Диффи-Хеллмана основана на том факте, что как обычно, у атакующего не хватит компьютерных мощностей на поиск секретной составляющей, даже подслушав публичные ключи. Хорошую иллюстрацию дает соответствующая страница Википедии:

здесь Алиса и Боб путем обмена публичной информацией об одной составляющей случайно выбранного ими цвета, в результате слияния цветов получили один на всех разделяемый секрет (“общий ключ”) с условием, что атакующий не может произвести обратную операцию.

Протокол Диффи-Хеллмана

Разглашаемые данные.

- Хеш-транзакции;

- Общий ключ.

Как достигается анонимность.

Транзакция с использованием адреса-невидимки происходит по следующему алгоритму:

1. Получатель создает пару ключей: приватный (Q) и публичный (A). Публичный (A) ключ он публикует у себя на сайте, для сбора пожертвований. В дальнейшем, этот публичный адрес не будет фигурировать в блокчейне. Этот адрес хранится только на сайте получателя.

2. Отправитель создает пару ключей: приватный (B) и публичный (E). Полученный публичный (E) ключ отправляется получателю в поле метаданных платежа;

3. Используя публичный ключ получателя (A) и свой приватный ключ (B), отправитель может получить — общий ключ (С). Получатель проделывает те же самые действия, что и отправитель со своим приватным ключом и публичным ключом отправителя, получая тот же самый адрес платежа (С). Это адрес платежа, известен только двум сторонам (отправитель-получатель).

4. Получатель слушает или сканирует блокчейн на предмет stealth-платежей и к каждому из них применяет преобразованные данные из пункта 3. Если на основе метаданных какой-либо транзакции и собственного приватного ключа (Q), получателю удалось найти адрес, и она совпал с адресом транзакции (С), то получатель может быть уверен, что платеж совершен.

5. Комбинируя (С) со своим приватным ключом (Q), получатель может получить новый приватный ключ, дающий ему доступ к кошельку (С).

Вывод.

В данном случае, определение отправителя и получателя становится невозможным, т.к в сети публикуются только адреса для «одноразовых» платежей, но, если транзакции между двумя сторонами происходят с определенной периодичностью, например, через каждые 2 дня, то их «общий адрес» не изменяется, потому что он генерируется на основе их публичного и приватного ключа, так что данный способ хорошо работает, в случае одноразовых транзакций, т.е пожертвований, но в случае проведения стабильных, периодических транзакций, стоит задуматься, т.к это позволяет составить возможную корреляцию со временем платежа, суммой и, попытаться связать между собой участвующие адреса.

Как перевести деньги на чужую карту через мобильный банк

Владельцы карт Сбербанка подключаются к системе Сбербанк Онлайн при оформлении продукта. Функционал системы позволяет дистанционно управлять картой и счетом. Чтобы положить деньги на чужую карту, необходимо придерживаться следующего алгоритма:

Войти в систему и перейти в раздел «Переводы и платежи». Вход в Сбербанк Онлайн осуществляется только через одноразовые смс-коды. Приложение открывается через назначенный пользователем пароль.

В списке направлений перевода выбрать «Клиенту Сбербанка». В приложении можно выбрать адресата из списка контактов.

Ввести номер карты. Номера карт вводятся внимательно. В случае ошибки Сбербанк не гарантирует возврат средств клиенту. Выбрать счет списания средств. Если карт несколько, система предложит выбрать необходимый счет для совершения операции.

После ввода суммы клиент подтверждает операцию через разовое смс-сообщение. Если карта пополняется в пределах домашнего региона, то комиссия банком не взимается. За пополнение карт, оформленных в другом регионе, отправитель уплачивает фиксированную комиссию в размере 1% от суммы.

Деньги поступают на счет получателя моментально. Если операции присуждается статус Исполнено, значит, средства поступили по назначению.

Как узнать, кто перевел деньги на карту в сбербанк онлайн?

Входящий денежный перевод на карточку Сбербанка – всегда приятное событие для держателя. Даже если человек ожидает поступления пенсии, зарплаты или возврата долга от родственника, заветная СМС с номера 900 не может не порадовать. Впрочем, иногда операция становится полным сюрпризом – пользователь не понимает, кто отправил деньги, не знает, что делать дальше. Узнать подробную информацию об отправителе не получится, но некоторые сведения, которые помогут пролить свет на ситуацию, можно выяснить в Сбербанк Онлайн или отделении.

Входящий денежный перевод на карточку Сбербанка – всегда приятное событие для держателя. Даже если человек ожидает поступления пенсии, зарплаты или возврата долга от родственника, заветная СМС с номера 900 не может не порадовать. Впрочем, иногда операция становится полным сюрпризом – пользователь не понимает, кто отправил деньги, не знает, что делать дальше. Узнать подробную информацию об отправителе не получится, но некоторые сведения, которые помогут пролить свет на ситуацию, можно выяснить в Сбербанк Онлайн или отделении.

Входящий перевод от неизвестного лица – редкость, так как ошибиться в одной цифре номера карты невозможно (банк не пропустит операцию), да и на экране всегда отображается имя получателя. Если все же транзакция проведена, деньги упали на счет, узнать отправителя стоит по ряду причин:

- не стать жертвой мошенников – злоумышленники могут отмывать средства;

- понять, кто из родственников или друзей провел платеж, чтобы поблагодарить;

- не получить в будущем иск о неосновательном обогащении – деньги придется вернуть через суд;

- для собственного спокойствия.

Также можно узнать у друзей, кто из них отправлял переводы в указанную дату – возможно, так получится определить источник поступления.

Сведения о поступившем платеже можно найти в уведомлении – если транзакция совершена физическим лицом (клиентом банка), в СМС будет указано имя, отчество и первая буква фамилии. В подробной выписке об операции содержатся уточненные сведения:

- назначение перевода от юридического лица – зарплата, пенсия, взыскание задолженности ФССП, возврат средств за услугу и прочее;

- адрес отделения, через которое выполнена транзакция;

- точное время совершения перевода.

Впрочем, ни одна выписка не даст точной информации об отправителе – такие сведения не предоставят даже в отделении, сославшись на банковскую тайну. Ни ФИО, ни полный номер карты, ни контактный телефон по заявке частного лица не сообщат.

Выяснить максимально подробную информацию об отправителе денег поможет выписка из истории операций, которую клиент сможет получить в Сбербанк Онлайн, следуя руководству:

- Авторизуйтесь в системе на компьютере или через приложение.

- Перейдите в раздел «Карты» и выберите пластик, на который пришли средства.

- В форме внизу нажмите «Выписка».

- Укажите период, за который нужен отчет.

- Нажмите «Показать выписку», сведения поступят на электронную почту в виде сформированного документа.

Альтернативный способ получить выписку – обратиться в отделение. Правда, здесь услуга предоставляется платно – 15 руб. за операцию.

Если получили перевод от незнакомого лица, явно понимаете, что он ошибочный, не тратьте деньги – отправитель сам узнает об оплошности и отменит операцию. Категорически запрещено переводить средства обратно, если вам позвонил «невнимательный человек», ведь по такой схеме часто действуют мошенники. Для собственного спокойствия можно обратить в банк (офис, контакт-центр, чат в личном кабинете), уведомив, что перевод – ошибка.

Приложение «мои гости» — поможет узнать, смотрит ли определенный человек мою страницу

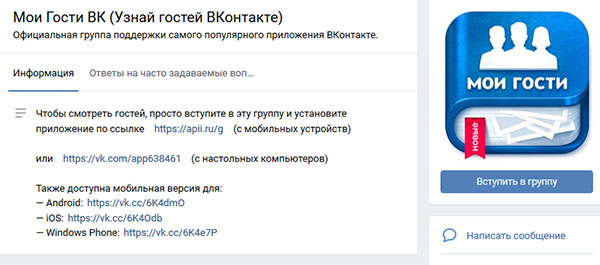

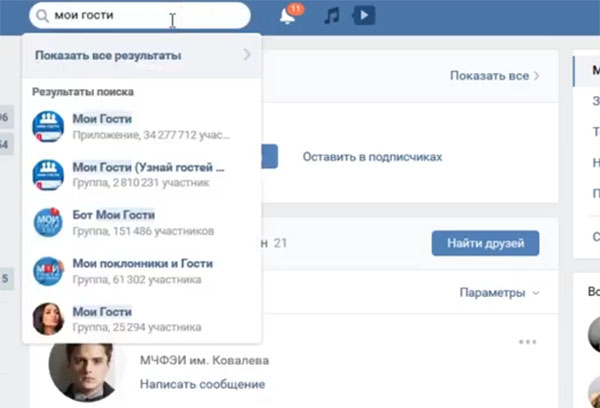

Пожалуй, самым лучшим способом определить людей, который посещают ваш аккаунт, является приложение для ВКонтакте «Мои гости». В официальной группе можно найти ссылку на его установку в компьютере, а также ссылки на загрузку приложения для мобильных устройств с Android, Windows Phone и IOS. Условием для работы приложения являются вступление в группу и установка самого клиента «Мои гости». Найти как группу, так и приложение можно через поисковую строку в ВКонтакте.

В официальной группе можно найти ссылку на его установку в компьютере, а также ссылки на загрузку приложения для мобильных устройств с Android, Windows Phone и IOS. Условием для работы приложения являются вступление в группу и установка самого клиента «Мои гости». Найти как группу, так и приложение можно через поисковую строку в ВКонтакте. После его установки приложение «Мои гости» будет появляться в меню социальной сети, откуда его можно будет запускать при каждом посещении. Если вы вышли из группы или ещё не вступили в неё, приложение каждый раз станет напоминать вам об этом.

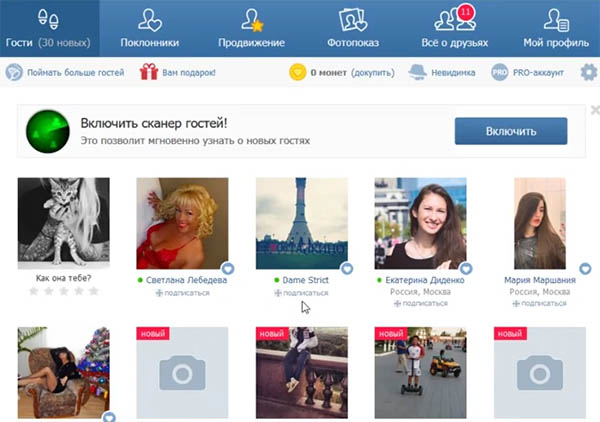

После его установки приложение «Мои гости» будет появляться в меню социальной сети, откуда его можно будет запускать при каждом посещении. Если вы вышли из группы или ещё не вступили в неё, приложение каждый раз станет напоминать вам об этом. Поэтому лучше сделать это сразу. При входе в него на первой странице появится список людей. Большинство из них пользователю должны быть известны, так как это друзья из ВК. Некоторых вы можете видеть впервые – это люди, которые по каким-то причинам вошли в ваш аккаунт. Возможно нашли ссылки в других группах или страницах.

Поэтому лучше сделать это сразу. При входе в него на первой странице появится список людей. Большинство из них пользователю должны быть известны, так как это друзья из ВК. Некоторых вы можете видеть впервые – это люди, которые по каким-то причинам вошли в ваш аккаунт. Возможно нашли ссылки в других группах или страницах. «Мои гости» даёт возможность каждому пользователю, вступившему в группу и установившему приложение, поймать гостей. Это интересная функция, которая мгновенно покажет определенных людей, кто совсем недавно заходил в ваш профиль в Контакте.

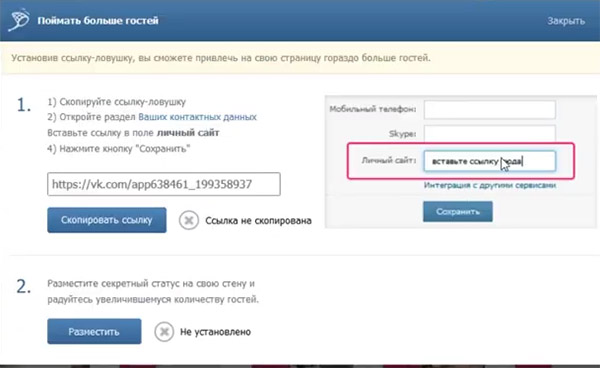

«Мои гости» даёт возможность каждому пользователю, вступившему в группу и установившему приложение, поймать гостей. Это интересная функция, которая мгновенно покажет определенных людей, кто совсем недавно заходил в ваш профиль в Контакте. Суть проста: нужно открыть этот раздел в меню приложения и ввести ссылку на свой профиль. После добавление ловушки в приложение добавляется ваш профиль. И каждый, кто перейдёт по ссылке, отобразится в ваших гостях.

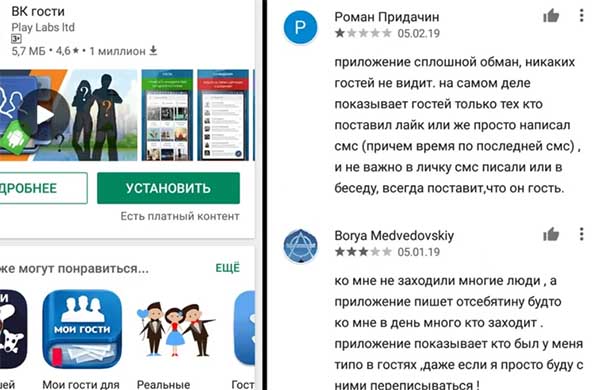

Суть проста: нужно открыть этот раздел в меню приложения и ввести ссылку на свой профиль. После добавление ловушки в приложение добавляется ваш профиль. И каждый, кто перейдёт по ссылке, отобразится в ваших гостях. Мнения насчёт этого приложения разнятся: одни говорят, что приложение показывает рандомных людей. Другие верят в то, что здесь можно узнать, перешёл ли какой-то человек на ваш аккаунт в ВК.

Мнения насчёт этого приложения разнятся: одни говорят, что приложение показывает рандомных людей. Другие верят в то, что здесь можно узнать, перешёл ли какой-то человек на ваш аккаунт в ВК.

Список анонимных платежных систем

Чуть выше я уже приводил Вам сравнение платежных систем, которые при проведении платежей обеспечивают своим клиентам анонимность. Теперь настало время познакомиться с ними подробнее:

1.– это самая популярная анонимная платежная система интернета, сейчас она применяется многими крупными интернет проектами (очень популярна среди пользователей практикующихзаработок на играх, который в свою очередь приносит стабильныйзаработок в интернете без вложений и приглашений 500 рублей в день и выше).

3.– стабильное второе место моего списка анонимных платежных систем по популярности. Можно верифицироваться а можно и нет. Комиссия при этом будет различаться в 4 раза. Данная платежная система также применяется многими интернет-проектами все чаще и чаще. Существенный минус – дорогая отправка СМС на подтверждение операций (10 центов). Но в принципе это по желанию.

занимает почетное третье место моего списка анонимных платежных систем. Здесь для неверифицированных пользователей установлен лимит по месячному обороту в 2,5 тыс. $. Веская причина для создания своего анонимного электронного кошелька именно здесь. Стоит отметить, что здесь есть функция прямого перевода на Webmoney

и возможность заказать собственную пластиковую карточку. – самая возрастная платежная система моего списка, так как работает уже с 1999 года. Доступный годовой оборот всего лишь 2000 $. Проблемно осуществить отсюда вывод средств, так как далеко непросто найти соответствующий обменный пункт.

– самая возрастная платежная система моего списка, так как работает уже с 1999 года. Доступный годовой оборот всего лишь 2000 $. Проблемно осуществить отсюда вывод средств, так как далеко непросто найти соответствующий обменный пункт. . Начну с минусов. Это отсутствие русскоязычного меню, неудобный интерфейс, нет переводов на многие другие популярные электронные платежные системы. А теперь жирный плюс – для неверифицированных пользователей лимит оборота в месяц составит аж целых 10 000 $. Безопасность здесь на среднем уровне, также можно заказать себе пластиковую карточку.

. Начну с минусов. Это отсутствие русскоязычного меню, неудобный интерфейс, нет переводов на многие другие популярные электронные платежные системы. А теперь жирный плюс – для неверифицированных пользователей лимит оборота в месяц составит аж целых 10 000 $. Безопасность здесь на среднем уровне, также можно заказать себе пластиковую карточку.

Все платежные системы предлагают своим клиентам примерно один и тот же список возможностей. Это переводы между пользователями самой системы, оплата товаров и услуг, пополнение своего электронного кошелька деньгами из реального мира и наоборот.

Однако у каждого интернет-сервиса есть свои ярко выраженные черты и функциональные особенности. Как выбрать платежную систему, подходящую именно вам? При принятии такого решения нужно принимать во внимание несколько основных критериев. Однако сразу же отметим: никто не помешает вам обзавестись двумя, тремя или даже десятком электронных кошельков для выполнения специфических задач, ведь их регистрация бесплатна, а использование счетов является бессрочным.

СФЕРА ПРИМЕНЕНИЯ

Критерий номер один — для каких целей вам нужен электронный кошелек.

Действие российских электронных платежных систем как правило ограничено территорией России и стран СНГ, а в качестве валюты используется только рубль. Они позволяют оплачивать с любого мобильного устройства или компьютера услуги отечественных операторов сотовой связи, телевидения и интернета, различные квитанции (включая ЖКХ и штрафы), бытовые покупки, поездки и развлечения во всех регионах страны.

Внимательно изучите, какие товары и услуги вы сможете оплатить с помощью платежной системы. Чтобы найти нужный магазин или сервис, можно открыть каталог на сайте системы или воспользоваться поиском.Самой широкой сетью партнеров в России могут похвастаться такие популярные системы как Visa QIWI Wallet, Яндекс.Деньги и WebMoney.

Если ваша главная цель — совершение покупок в зарубежных интернет-магазинах, то в таком случае никак не обойтись без регистрации в. Данный сервис является самым популярным и, пожалуй, самым удобным способом отправки и приема платежей для пользователей онлайн-магазинов и аукционов, включая eBay. Более 90% интернет-продавцов во всем мире принимают оплату за свои товары только посредством Paypal.

ПОПОЛНЕНИЕ СЧЕТА

Электронный кошелек всех платежных систем без исключения можно пополнить с помощью интернет-банка, переведя деньги со своего расчетного счета или карты. Однако что делать, если вы привыкли иметь дело с «живыми» деньгами?

Для внесения наличности существует ряд альтернативных вариантов, в число которых входят системы переводов и платежей (CONTACT, Юнистрим, Почта России); терминалы самообслуживания; банковские отделения; салоны связи.

Для того, чтобы определиться, какие варианты по пополнению электронных счетов существуют поблизости от места вашего проживания, обязательно посмотрите на сайте платежной системы пункты «найти ближайших пункт пополнения»

ВЫВОД ДЕНЕГ

Свои электронные деньги вы в в любой момент можете перевести на свой банковский счет либо получить наличными. Однако стоит иметь ввиду, что во втором случае вам обязательно придется пройти идентификацию своей личности — по закону выводить электронные деньги в реал можно только на счет того лица, на имя которого зарегистрирован аккаунт в этой платежной системе.

АНОНИМНОСТЬ

Важным аспектом при создании электронного кошелька является то, хотите ли вы стать анонимным или персонифицированным пользователем. Во всем мире власти различными способами пытаются стимулировать идентификацию владельцев электронных денег и операции с ними (принцип «знай своего клиента»). Поэтому и в России платежные системы ограничивают лимиты для анонимных кошельков.

Анонимный кошелек может открыть обычный человек с целью использования его для личных платежей, не связанных с бизнесом. По законодательству РФ максимальная сумма разового денежного перевода ограничена 15 000 рублями (или эквивалент в другой валюте), а весь оборот не должен превышать 40 тысяч в течение месяца. В случае нарушения лимитов кошелек может быть заблокирован.

Минусы анонимного кошелька

- Низкое доверие со стороны других пользователей системы (люди боятся переводить деньги, потому что аноним может оказаться мошенником)

- Служба безопасности вправе в любой момент закрыть доступ к кошельку — до предъявления документов

- Меньше способов вывода средств — вы не можете обналичить их, получить их в любых банкоматах мира или, например, переводить на любые счета в иностранных банках.

- Ограничения на обмен — пока ваш счет анонимен, вы можете переводить через обменные пункты не больше 15 000 рублей за один раз, 60 000 рублей в сутки и 100 000 рублей в месяц.

Персонифицированный электронный кошелек отличается тем, что открывая его, вы обязаны оформить и предоставить платежной системы ряд документов, указанных в Пользовательском соглашении. (к примеру, копии паспорта). Для таких пользователей максимальный лимит сделки гораздо выше и составляет 100 000 рублей (или эквивалент в другой валюте).

Плюсы

- Высокий уровень доверия со стороны других пользователей

- Доступны все способы снимать деньги (в любых банкоматах, отправка их на любой счет в иностранном банке).

- Меньше ограничений на обмен — идентифицированные пользователи могут переводить через обменные пункты 300 000 рублей в сутки.

- Отметим, что анонимные кошельки широко распространены только у российских электронных систем. Западные сервисы, такие как PayPal или Skrill, требуют обязательной идентификации владельца счета, которую можно выполнить через подтверждение кредитной карты.

СТОИМОСТЬ КОМИССИИ

Операции по оплате онлайн-покупок всегда бесплатны. Избежать комиссии также можно при пополнении электронных кошельков. Поэтому при выборе платежной системы надо обратить внимание на два момента — стоимость переводов между пользователями и вывод средств (перечисление электронных денег на банковский счет/карту или их обналичивание)

Переводы

Visa QIWI Wallet, позиционирующий себя как электронный кошелек номер 1 в России осуществляет переводы между пользователями системы бесплатно. Такой же сервис предлагает и РБК Моnеу, но лимит сделок ограничен 100 000 рублей в месяц.

Яндекс.Деньги предлагает отправить перевод со своего счета или с привязанной к нему банковской карты за 0,5% от суммы, для карты VISA или MasterCard, выпущенных любым банком мира, ставка фиксированная — 49 рублей. WebMoney за каждую операцию по переводу средств, проходящую между участниками системы, берет комиссию 0.8%,

Здравствуйте, уважаемые читатели блога сайт. Как получить гонорар от клиента за свою работу? С каждым годом способов становится все больше и имеет смысл делать выбор с открытыми глазами. Посему решил помочь вам быстро сравнить и выбрать самые надежные и проверенныевременем варианты. Это системы денежных переводов, банковские карты и электронные кошельки.

Просто изучите приведенные ниже подробности и тарифы, сравните условия и скорость перевода. Выберите тот способ, который наиболее удобен для вас или вашего клиента! В общем надеюсь, что вам будет полезен это небольшой опус на тему оплаты труда .

Терминалы

— Если кошелёк анонимный, его не получится пополнить через терминалы — сначала нужно пройти идентификацию.

— Чтобы пополнить кошелёк, нужно знать его номер.

— Если вы указали не номер кошелька, а телефон, который привязан к нескольким кошелькам, деньги придут в последний кошелёк, где вы за что-то платили.

— Чаще всего деньги приходят мгновенно, максимальная сумма — 15 000 рублей за раз (если время или сумма другие, это написано ниже, в информации про способ).

— Обязательно сохраните чек: его нельзя выкидывать, пока деньги не зачислены.

— Размер комиссии партнёров указан для справки, уточнить информацию можно в пунктах приёма платежей.

— Почти во всех терминалах есть поиск по названию: введите там «ЮMoney» — терминал подскажет, что делать дальше.

— Если пополняете в валюте, в кошелёк придёт эквивалент в рублях.

Сбербанк РФ Комиссии нет Как пополнить: найдите в терминале раздел с наличными и кнопку «ЮMoney» Адреса терминалов | Все регионы России | |

АО «Почта Банк» Комиссия 2%, но не меньше 20 рублей | Все регионы России | |

Связной Комиссии нет Адреса терминалов | Все регионы России | |

ПАО «БАНК УРАЛСИБ» Комиссия есть, только если пополняете с карты другого банка — 2,1% Адреса терминалов Важно: нужен именно платёжный терминал — банкомат не подойдёт. | Все регионы России | |

Quickpay Комиссия 0–7% | Все регионы России | |

QIWI Комиссия 2–5% Адреса терминалов | Все регионы России | |

NPS Комиссия 2–7% | Все регионы России | |

Апельсин Комиссия 5% | Все регионы России | |

Центр управления платежами Комиссия 5% Минимальная сумма пополнения — 20 рублей | Все регионы России | |

Московский Кредитный Банк Комиссии нет Максимальная сумма пополнения — 4 999 рублей Адреса терминалов | Некоторые регионы | |

Уральский банк реконструкции и развития Комиссии нет Адреса терминалов | Некоторые регионы | |

Европлат Комиссия 0–7% Адреса терминалов | Некоторые регионы | |

Элекснет Комиссия 0–6% Адреса терминалов | Некоторые регионы | |

SkySend Комиссия 0–7% Адреса терминалов | Некоторые регионы | |

МТС Комиссия 4% | Московская и Новосибирская области; Краснодарский и Приморский край; Республика Татарстан. | |

Банк Кольцо Урала Комиссии нет Можно пополнить наличными или с карты любого банка Адреса терминалов | Кемеровская, Курганская, Оренбургская, Свердловская и Челябинская области; Республика Башкортостан. | |

Форвард Мобайл Комиссия 0–10% | Кировская и Костромская области; Краснодарский и Ставропольский край; Республика Адыгея. | |

ЕСГП Московская область Комиссия 2,5% Минимальная сумма пополнения — 40 рублей | Москва и Московская область | |

Банк ПСКБ Комиссия 2–9% Адреса терминалов | Санкт-Петербург и Ленинградская область | |

Фрисби Комиссия 3% Деньги придут в течение суток Адреса терминалов | Екатеринбург и Свердловская область | |

Telepay Комиссия 10%, но не меньше 10 рублей Адреса терминалов | Уральский федеральный округ | |

Городская Платежная Сеть Комиссия 3% | Иваново, Кинешма | |

Сеть терминалов AGAVA Комиссия за конвертацию — 4% (за пополнение комиссии нет) Важно: так можно пополнить только кошелёк, идентифицированный по правилам AGAVA. Здесь расскажут подробности: info@a-gava.by или 375 17 329 20 80 (по будням с 9:00 до 19:30) | Беларусь | |

IPS Комиссия 5% | Грузия | |

TBC Pay Комиссия 5% | Грузия | |

Baltic Payment Solutions Комиссия 5% Адреса терминалов Важно: терминалы принимают только евро. | Латвия | |

FoxBox Комиссия 5% Минимальная сумма пополнения — 0,05 евро, максимальная — 50 евро Адреса терминалов | Литва | |

Агропромбанк Комиссия 1,5%, но не меньше 30 рублей Адреса терминалов | Республика Молдова | |

Qiwi Комиссия 5% Адреса терминалов | Республика Молдова | |

Nettopro Комиссия 5% Адреса терминалов | Республика Молдова | |

Turkpay Комиссия 5% Минимальная сумма пополнения — 5 турецких лир, максимальная — 200 турецких лир | Турция | |

ManGo Kiosk Комиссия 10% Минимальная сумма пополнения — 10 дирхамов ОАЭ, максимальная — 500 дирхамов ОАЭ | ОАЭ | |

E-money Комиссия 9,5% Минимальная сумма пополнения — 5 евро, максимальная — 350 евро Адреса терминалов | Австрия | |

TravelersBox Комиссия — минимум 5% (зависит от суммы и от страны) Максимальная сумма пополнения — эквивалент 800 долларов Деньги придут в течение двух суток Адреса терминалов | Некоторые зарубежные аэропорты |

Уведомления — api форм и кнопок юmoney

Уведомление отправляется при получении перевода из кошелька или с банковской карты.

Уведомление не отправляется при пополнении с баланса мобильного.

Уведомление отправляется как HTTP-запрос на адрес, указанный в настройках кошелька, в следующем формате:

- метод — POST;

- каждый параметр уведомления указывается в виде пары «ключ=значение» в виде параметра POST-запроса;

- MIME-тип — application/x-www-form-urlencoded;

- кодировка символов — UTF‑8.

ЮMoney делают три попытки доставить уведомление: сразу при получении перевода, затем — через 10 минут, последняя — через час.

Для приема уведомлений рекомендуется использовать протокол HTTPS (получение контактной информации об отправителе в уведомлениях возможно только по этому протоколу; по HTTP контакты не передаются).

| Параметр | Тип | Описание |

|---|---|---|

| Передаются по HTTP | ||

| notification_type | string | Для переводов из кошелька — p2p-incoming . Для переводов с произвольной карты —card-incoming . |

| operation_id | string | Идентификатор операции в истории счета получателя. |

| amount | amount | Сумма, которая зачислена на счет получателя. |

| withdraw_amount | amount | Сумма, которая списана со счета отправителя. |

| currency | string | Код валюты — всегда 643 (рубль РФ согласно ISO 4217). |

| datetime | datetime | Дата и время совершения перевода. |

| sender | string | Для переводов из кошелька — номер кошелька отправителя. Для переводов с произвольной карты — параметр содержит пустую строку. |

| codepro | boolean | Для переводов из кошелька — перевод защищен кодом протекции. Для переводов с произвольной карты — всегда false . |

| label | string | Метка платежа. Если ее нет, параметр содержит пустую строку. |

| sha1_hash | string | SHA-1 hash параметров уведомления. |

| unaccepted | boolean | Перевод еще не зачислен. Получателю нужно освободить место в кошельке или использовать код протекции (если codepro=true ). |

| Передаются только по HTTPS | ||

ФИО и контакты отправителя перевода (указывает отправитель, если не запрашивались, параметры содержат пустую строку) | ||

| lastname | string | Фамилия. |

| firstname | string | Имя. |

| fathersname | string | Отчество. |

| string | Адрес электронной почты отправителя перевода. Если почта не запрашивалась, параметр содержит пустую строку. | |

| phone | string | Телефон отправителя перевода. Если телефон не запрашивался, параметр содержит пустую строку. |

Адрес доставки (указывает отправитель, если адрес не запрашивался, параметры содержат пустую строку) | ||

| city | string | Город. |

| street | string | Улица. |

| building | string | Дом. |

| suite | string | Корпус. |

| flat | string | Квартира. |

| zip | string | Индекс. |

Уведомление считается принятым, если получатель ответил на запрос кодом HTTP 200 OK.

- в целостности данных уведомления;

- в том, что уведомление отправили ЮMoney.

Формат строки

Пример строки параметров

Пример строки параметров с меткой платежа

Шаг 2. Вычислите значение хэш-функции SHA-1 от полученной строки.

Шаг 3. Отформатируйте полученный результат в HEX-кодированном виде.

Уведомление о переводе с карты с запросом ФИО и адреса отправителя (по HTTPS)

Пример того же уведомления по HTTP

Настройки HTTP-уведомленийУведомление по электронной почте и смс

NFC Эксперт

NFC Эксперт