Что такое emv карта?

EMV — это международный стандарт для банковских карт с чипом. В разработке этого стандарта принимали участия

E

uropay

Mhttps://www.youtube.com/watch?v=85oWPy-vsz4

asterCard

V

ISA, отсюда и название. Попробуем разобраться, как же все таки карта общается с POS-терминалом по бесконтактному интерфейсу.

Начнем с самых основ.

Бесконтактная EMV карта на физическом уровне работает почти так же, как и RFID метка. Если базисно то, чип попадает в электромагнитное поле, а в замкнутом проводящем контуре (в нашем случае это будет антенна, расположенная по периметру), помещенном в переменное магнитное поле, образуется переменный электрический ток.

Этот ток заряжает специальный конденсатор, подключенный параллельно к резонансному контуру карты. Энергия, запасенная в конденсаторе, используется для выполнения микросхемой карты различных операций. Когда ридер изменяет электромагнитное поле, изменения сразу будут заметны на чипе.

Используя модуляцию сигнала, мы можем передавать информацию в бинарном виде. Если на карте подключить нагрузочное сопротивление и или изменить емкость конденсатора, то можно изменить силу тока в контуре карты, что приведет к изменению создаваемого им электромагнитного поля в области контура ридера, таким образом карточка передает данные.

Сам чип карты представляет собой смарт карту, на которой работает JavaCard, отдельная версия Java для платформ с малыми вычислительными ресурсами и поддержкой криптографических алгоритмов. На JavaCard загружаются апплеты, которые, и являются приложениями.

Также существует GlobalPlatform это некий стандарт для JavaCard, который предоставляет возможность безопасного управления данными на карте и позволяет загружать, изменять и удалять приложения на карте. В этой статье механизмы безопасности самой смарт карты мы рассматривать не будем.

Также еще напомню немного терминологии, для тех, кто не знаком.

POS-терминал (Point of Sale) — устройство продавца, которое считывает карту и инициирует платеж. Далее будем называть это устройство просто терминалом. Банк эмитент — это банк, который выпустил вашу карту.Банк эквайер — банк, который выдает продавцам POS-терминалы и обрабатывает платежи с них.

Платежная система — центральное звено между банком эквайером и банком эмитентом, через нее проходят абсолютно все платежи, и она знает какой банк какому сколько должен перевести денег. Платежных систем в мире не мало, кроме всем известных Visa и MasterCard есть ещё и American Express, China UnionPay и российская платежная система МИР.

Хорошо, карта и ридер могут общаться. Они посылают друг другу APDU-команды в виде Tag-Length-Value т.е. передается название тэга в шестнадцатеричном виде, его длина и само значение. Все команды описаны конечно же в документации и выглядят примерно так:

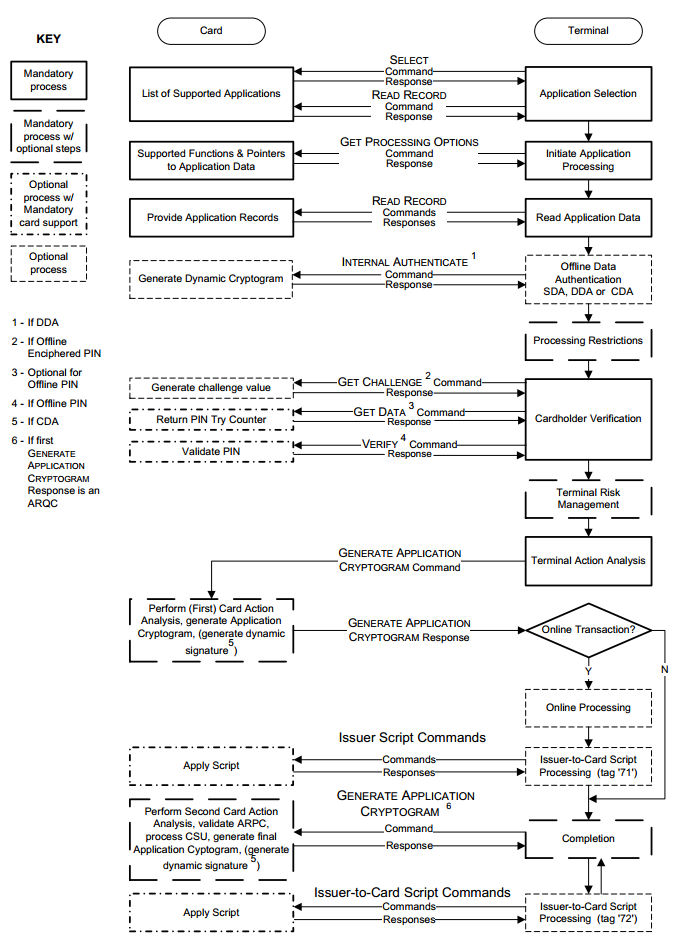

Стандартная EMV транзакция проходит в несколько этапов, я опишу полный алгоритм взаимодействия в случае контактного интерфейса, для бесконтактного интерфейса алгоритм несколько укорочен:

Коротко рассмотрим каждую операцию.

Выбор приложения. Часто бывает, что на одной карте может быть несколько приложений. Например, банковская карта и проездной билет. И терминалу как-то необходимо разобраться, где и какой алгоритм ему использовать. Для выбора приложения используются так называемые Идентификационные Коды приложения (Application Identifier – AID).

Что бы в этом разобраться терминал посылает команду SELECT. Например, AID карты Visa Classic будет выглядеть следующим образом: A0000000031010. Если в ответ придет несколько таких кодов и терминал умеет работать с несколькими приложениями, то терминал выведет на экран список и предложит выбрать нужное нам приложение. Если терминал не поддерживает ни один из кодов приложений, то операция будет отклонена терминалом.

Инициализация обработки приложения. Здесь сначала проверяется географическое место пребывания. Например, карты Maestro Momentum могут работать для оплаты только в России. Этот этап сделан для того, чтобы предоставить эмитентам возможность применять существующие онлайн методы риск-менеджмента при проведении офлайн операций.

На этом этапе EMV-транзакция может быть отменена по инициативе самой карты, если данный тип операции запрещен в данной стране мира эмитентом. Далее карта передает терминалу набор специально структурированной информации, содержащей описание функциональности карты и приложения.

Считывание данных приложения. Терминалу передаются различные данные карты необходимые для транзакции, например номер карты, expiration date, счетчик транзакций и много других данных. О некоторых из них будет сказано далее.

Пример данных:

Также передается сертификат публичного ключа банка эмитента и самой карты. Для того чтобы терминал был способен проверить цифровую подпись некоторых данных карты используется PKI-инфраструктура (Public Key Infrastructure). Вкратце, у платежной системы есть пара ключей — публичный и приватный и платежная система является для всех участников CA (Center Authority).

По сути платежная система для каждого банка эмитента выпускает новую пару ключей, и при этом формирует сертификат публичного ключа банка эмитента, подписывая его приватным ключом CA. Далее, когда банк выпускает новую карту, он соответственно генерирует для карточки пару ключей, и также формирует сертификат публичного ключа карты, подписывая его с помощью приватного ключа банка.

В терминалах обычно зашит сертификат публичного ключа для различных платежных систем. Таким образом, когда карточка передает сертификат публичного ключа банка эмитента и сертификат самой карты, терминал может с легкостью проверить всю цепочку, используя публичный ключ платежной системы.

Терминал с помощью публичного ключа платежной системы сначала проверяет подлинность сертификата банка эмитента, если он подлинный, то значит ему можно доверять и теперь с помощью сертификата банка эмитента можно проверить сертификат самой карты. Более подробней в статье про безопасность EMV .

Офлайн аутентификация. Терминал определяет тип поддерживаемого метода оффлайн аутентификации. Существует статичная (Static Data Authentication – SDA), динамическая (Dynamic Data Authentication – DDA) и комбинированная (Combined Data Authentication – CDA).

Эти методы также построены на основе PKI. SDA это просто подписанные данные на приватном ключе банка эмитента, DDA — терминал посылает какое-то случайное число и карточка должна подписать его, используя свой приватный ключ, а терминал проверит эту подпись используя полученный ранее сертификат карты, таким образом терминал удостовериться в том, что карточка и правда обладает приватным ключом — следовательно является подлинной. CDA это просто комбинация обоих способов.

Обработка ограничений. Здесь терминал проверяет полученные ранее данные с карты на условие пригодности для данной операции. Например, проверяет срок начала/окончания действия приложения Application Expiration Date (Tag ‘5F24’) и Application Effective Date (Tag ‘5F25’).

Также производится проверка версии приложения. Результаты операций, проводимых на данном этапе, также записываются в отчет TVR (Terminal verification results). По результатам этого этапа транзакция не может быть отменена, даже в случае, если, например, срок действия приложения истек.

Проверка держателя карты. Верификация держателя карты производится для того, чтобы аутентифицировать человека, предоставившего карту и проверить, является ли он подлинным владельцем карты. Стандарт EMV предоставляет различные методы верификации держателя карты (Cardholder Verification Method).

Список поддерживаемых методов верификации:

Вот

также есть интересная информация на эту тему.

Риск-менеджмент на стороне терминала. На этом этапе терминал проводит внутреннюю проверку параметров транзакции, исходя из установок риск-менеджмента банка-эквайера. Процедуры риск-менеджмента могут быть выполнены терминалом в любое время между моментами завершения процесса чтения данных карты и формирования терминалом первой команды GENERATE AC. Риск-менеджмент на стороне терминала включает в себя три механизма:

Анализ действий терминала. На этом этапе терминал анализирует результаты предыдущих шагов транзакции. По результатам анализа терминал принимает решение о том, следует ли провести операцию в online-режиме, разрешить ее проведение в офлайн режиме или отклонить операцию.

Риск-менеджмент на стороне карты. Карта, получив из команды GENERATE AC данные, касающиеся транзакции, терминала и результатов проверок терминала, в свою очередь выполняет собственные процедуры управления рисками и выносит собственное решение о способе завершения операции.

Анализ действий карты. На этом этапе карта завершает проведение процедур риск-менеджмента и формирует ответную криптограмму терминалу. Если карта решает одобрить транзакцию, то формируется Transaction Certificate. Если карта принимает решение о выполнение операции в режиме реального времени, то она формирует ARQC (Authorization Request Cryptogram).

Еще одна криптограмма ARPC (Authorization Response Cryptogram) нужна для аутентификации эмитента. Эмитент формирует криптограмму ARPC и отсылает криптограмму карте, если карта подтвердит пришедшую криптограмму, то следовательно, эмитент аутентифицирован картой.

Немного о безопасности ключей и взаимной аутентификации карты и эмитента из книги И. М. Голдовского:

Смысл взаимной аутентификации заключается в том, что карта и терминал аутентифицируют друг друга с помощью проверки подлинности криптограмм ARQC и ARPC. Криптограммы представляют собой данные, формируемые с использованием секретного ключа (который известен карте и банку эмитенту), номера транзакции, случайного числа, сгенерированного терминалом, а также некоторых реквизитов транзакции, терминала и карты. В случае ARPC к перечисленным данным еще добавляется авторизационный код ответа эмитента. Без знания секретного ключа карты для генерации криптограммы вычислить значения ARQC/ARPC невозможно за обозримое время с текущим уровнем технологий, и потому факт их успешной верификации указывает на подлинность карты и эмитента. Онлайн аутентификация является наиболее надежным способом аутентификации карты. Это связано с тем, что она выполняется непосредственно эмитентом, без посредника в виде терминала. Кроме того, для онлайновой аутентификации используется алгоритм 3DES с временным ключом размером 112 битов, криптостойкость которого соответствует криптостойкости алгоритма RSA с длиной модуля асимметричного ключа, используемого для офлайн аутентификации приложения карты, более 1700 бит. Использование на карте асимметричных ключей такой длины все еще достаточная редкость. Обычно используются ключи с модулем длиной 1024, 1152 или 1408 бит.

В конечном итоге онлайн транзакция проходит по цепочке: Карта <–> POS-Терминал <–> Банк Эквайер <–> Платежная Система <–> Банк Эмитент.

Клонируем карту mastercard в режиме magstripe

Перейдем непосредственно к принципу клонирования. Данный метод атаки на бесконтактные карты был опубликован двумя исследователями

из Австрийского университета. В его основе лежит общий принцип, который называется

Skimming

. Это такой сценарий, при котором злоумышленник крадет деньги с банковской карточки путем считывания (копирования) информации с этой карты. В общем случае здесь важно сохранять PIN-код в тайне и не допускать его утечки. Но в методе австрийских ребят это нам знать не нужно.

(MasterCard PayPass M/Chip)MagStripe (MasterCard PayPass MagStripe)

режим.

MagStripe — это режим поддержки карт с магнитной полосой. Этот режим реализуется на картах MasterCard с бесконтактным интерфейсом. Режим MagStripe скорее нужен для банков которым сложно переводить всю инфраструктуру для поддержки чиповых бесконтактных EMV транзакций. Кстати, у карт Visa также есть аналогичный режим работы — PayWave MSD (Magnetic Stripe Data).

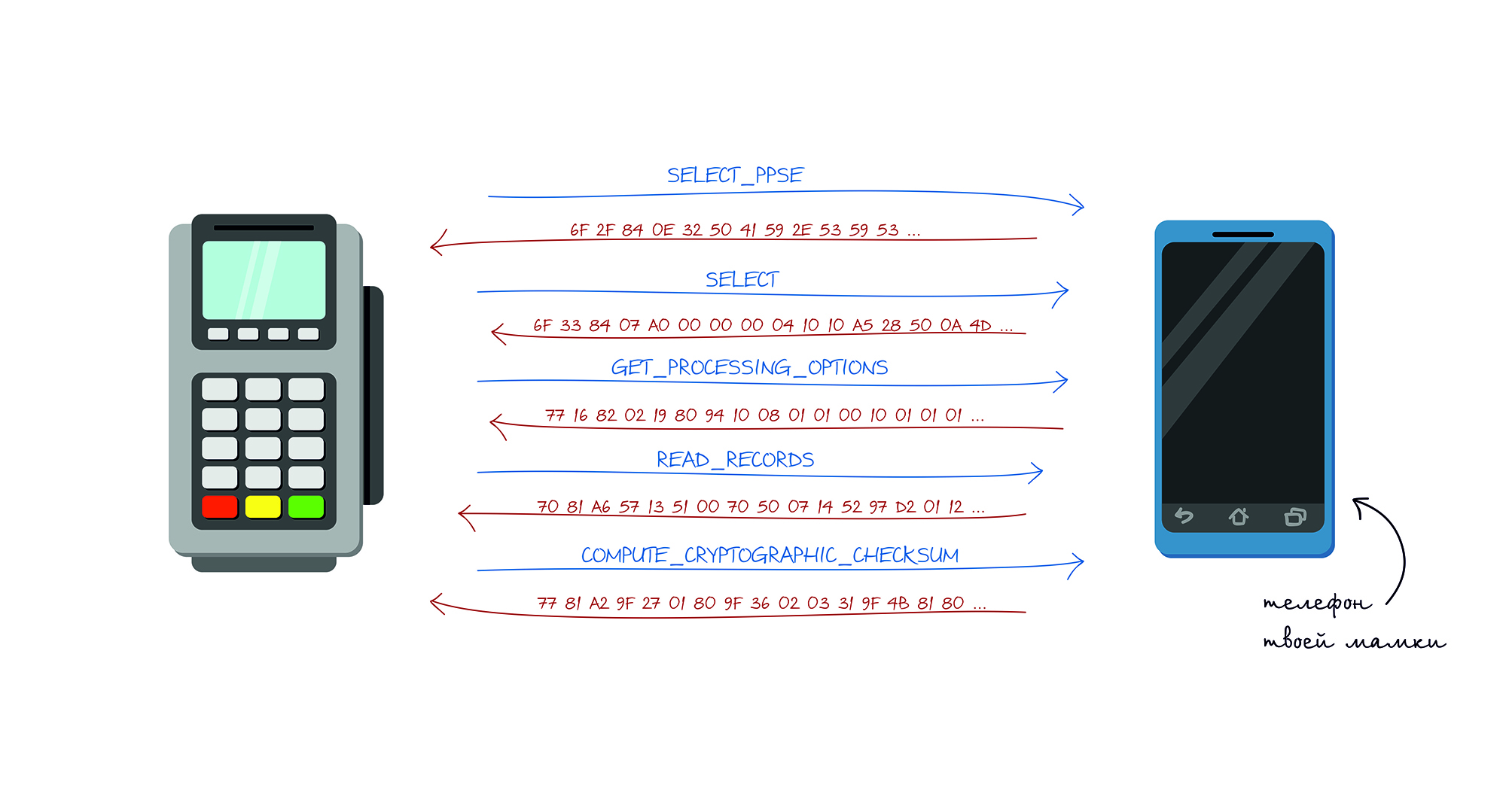

Процесс обработки транзакции для бесконтактных карт урезан в сравнении с чиповыми и обычно работает в следующем режиме:

- Терминал отправляет команду SELECT PPSE (Proximity Payment System Environment). Карта шлет список поддерживаемых приложений.

- Терминал отправляет команду SELECT. В ответ получает необходимые детали приложения.

- Терминал отправляет команду GET_PROCESSING_OPTIONS. Карта отвечает какой тип аутентификации она поддерживает и существует ли там верификация держателя карты.

- Терминал отправляет команду READ_RECORDS. Карта в ответе посылает Track1 и Track2 практически аналогичный тому, что записан на магнитной полосе карты.

- Терминал отправляет команду COMPUTE_CRYPTOGRAPHIC_CHECKSUM. Которая означает, что карта должна на основе переданного Unpredictable Number сгенерировать значение CVC3.

Карта поддерживает специальную команду COMPUTE CRYPTOGRAPHIC CHECKSUM, аргументом которой являются данные, определенные в объекте Unpredictable Number Data Object (UDOL).

В результате карта с помощью алгоритма 3DES и секретного ключа вычисляет динамическую величину CVC3 (Card Verification Code).

В качестве аргумента функции 3DES используется конкатенация данных UDOL и счетчика транзакции (Application Transaction Counter,ATC).

Таким образом, значение величины CVC3 всегда зависит от объектов UN и ATC.

Другими словами, эта команда нужна, чтобы карта сгенерировала некую “подпись” для того, чтобы эмитент мог верифицировать карту. Однако, в этой подписи отсутствует подпись самой транзакции. В подписи содержатся значения ATC — 2 байта, CVC3 (Track1)

— 2 байта, CVC3 (Track2) — 2 байта, которые генерируются картой на основе секретного ключа, который также знает банк-эмитент и счетчика транзакций (ATC). При этом также для генерации подписи POS-терминал сообщает карте UN (Unpredictable Number)

— 4 байта, который также используется в генерации подписи. Unpredictable Number препятствует формированию кодов аутентификации на реальной карте для последующего использования в мошеннических транзакциях. Для атаки нам сильно мешает UN, поскольку 4 байта не представляется возможным перебрать, не выйдя за пределы счетчика транзакций. Однако, в спецификации этого есть некоторые слабости.

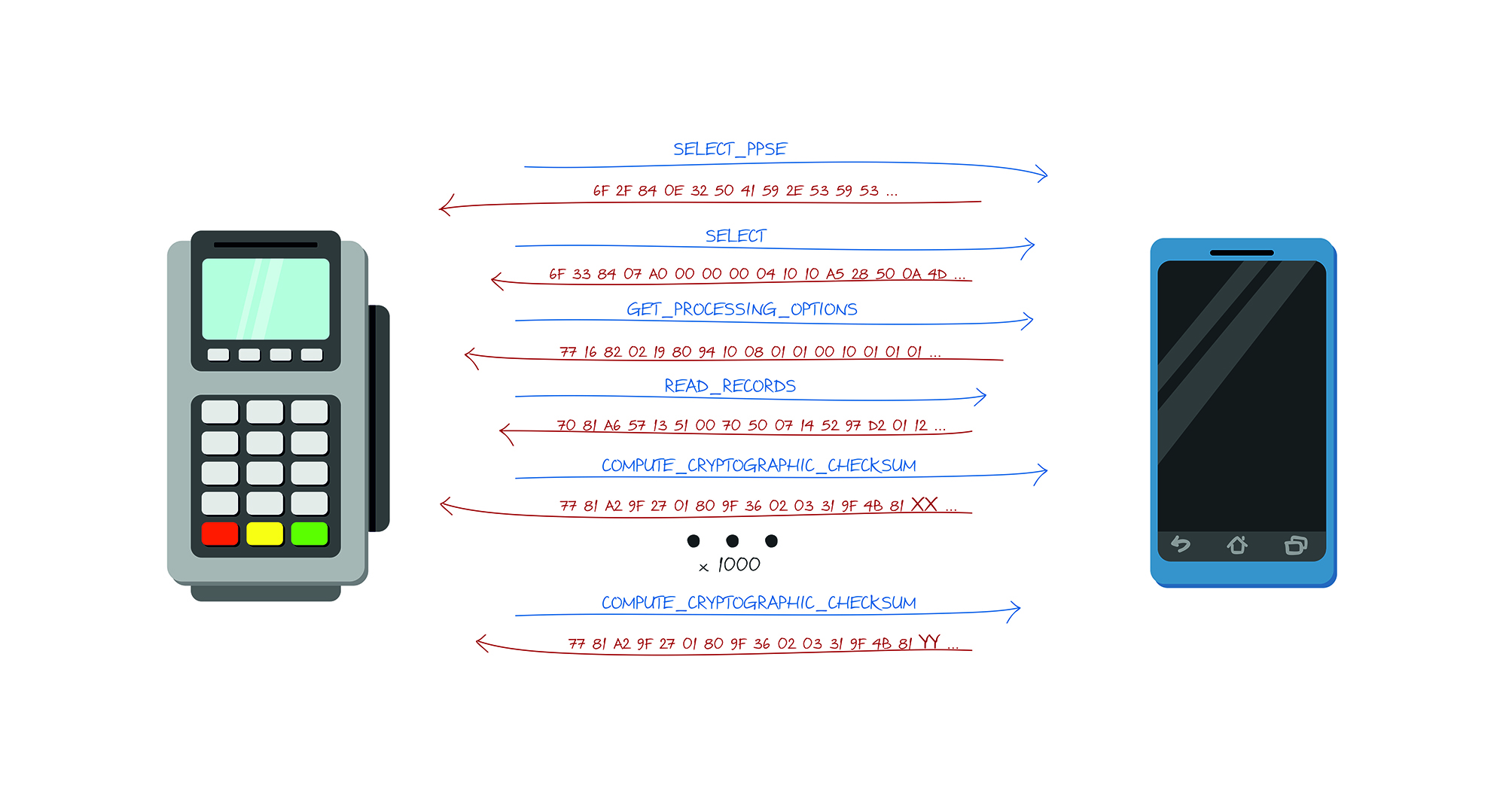

Во-первых, спецификация ограничивает UN кодировкой чисел, а именно Двоично-Десятичным Кодом (BCD), что по сути означает что, если мы посмотрим на такое закодированное число в HEX, то мы увидим только цифры от 0 до 9, все остальные значения считаются как бы запрещенными. Таким образом, количество UN уменьшается с 4,294,967,295 до 99,999,999.

Во-вторых, количество значащих цифр UN определяется картой. Таким образом в зависимости от специальных параметров в треках количество цифр в UN может быть от 10 до 10000 в зависимости от типа карты, на практике чаще всего встречается 1000 значений.

Таким образом план атаки выглядит следующий:

- Считываем карту и узнаем количество значащих цифр у UN, которое будет предоставлять терминал

- Перебираем все UN, получаем все возможные значения функции COMPUTE_CRYPTOGRAHIC_CHECKSUM, сохраняем их в соответствующей таблице с мапингом UN -> Result

- Подносим к POS-терминалу, узнаем число, которое просит POS-терминал.

- Выбираем из таблицы нужный результат и подставляем его в ответ терминалу.

- Транзакция уходит.

- PROFIT. Но успех одобрения транзакции не гарантирован, поскольку банк эмитент может отклонить такую транзакцию.

Стоит отметить также, что счетчик транзакций (ATC) препятствует повторному использованию ранее использованных кодов аутентификации, а значит что если мы использовали такую атаку, то необходимо копировать карту заново, поскольку счетчик транзакции уже использовался для получения информации и был использован в подписи, что значит, что если мы имели счетчик транзакций 1000, а после отправили транзакцию в банк, то банк уже не примет транзакции со счетчиком ниже <1001.

В большинстве случаев передаваемые данные с карты статические для всех транзакций. Конечно, кроме COMPUTE_CRYPTOGRAPHIC_CHECKSUM. Для генерации динамического CVC3 кода, приложение карты должно быть прочитано командой SELECT, затем GET_PROCESSING_OPTIONS, а только потом COMPUTE_CRYPTOGRACHIC_CHECKSUM и это довольно важный момент.

Для работы с терминалом и картой использовалась программа Terminal Simulator от MasterCard. Он прекрасно работает с различными NFC-считывателями и считывателями смарт карт. К тому же он абсолютно бесплатен. Он позволяет тестировать карты при различных настройках POS-терминала и ведет подробный лог всех запросов от терминала и ответов карты. Также его можно использовать для тестирования приложения на телефоне, работающего в режиме карты.

Для чтения карты использовался NFC считыватель ACR122.

Теперь давайте попробуем все это преобразовать в код. Приложение будем писать на языке Kotlin под Android. Сначала попытаемся описать общую структуру команды.

data class Command(

var CLA: String = 0x00.toString(),

var INS: String = 0x00.toString(),

var P1: String = "",

var P2: String = "",

var Lc: String = "",

var Nc: String = "",

var Le: String = "",

var Nr: String = "",

var SW1WS2: String = ""

) {

fun split(): ByteArray {

return getHexString().hexToByteArray()

}

fun getHexString() = CLA.plus(INS).plus(P1).plus(P2).plus(Lc).plus(Nc).plus(Le).plus(Nr).plus(SW1WS2)

}

Для начала нам нужно настроить работу с NFC. На телефоне мы можем работать в двух режимах. В режиме карты, это когда мы отвечаем на команды от терминала, и в режиме терминала когда отсылаем команды и производим считывание, например карты. Т.е. сначала мы можем клонировать карту, а потом сделать так чтобы на запросы от терминала мы отвечали уже заготовленными командами.

Далее упрощенная реализация взаимодействия с NFC:

private var nfcAdapter: NfcAdapter? = null /*!< represents the local NFC adapter */

private var tag: Tag? = null /*!< represents an NFC tag that has been discovered */

private lateinit var tagcomm: IsoDep /*!< provides access to ISO-DEP (ISO 14443-4) */

private val nfctechfilter = arrayOf(arrayOf(NfcA::class.java.name)) /*!< NFC tech lists */

private var nfcintent: PendingIntent? = null

....

override fun onCreate(savedInstanceState: Bundle?) {

super.onCreate(savedInstanceState)

setContentView(R.layout.activity_main)

nfcAdapter = NfcAdapter.getDefaultAdapter(this)

nfcintent = PendingIntent.getActivity(this, 0, Intent(this, javaClass).addFlags(Intent.FLAG_ACTIVITY_SINGLE_TOP), 0)

cardEmulation = CardEmulation.getInstance(nfcAdapter)

nfcAdapter?.enableForegroundDispatch(this, nfcintent, null, nfctechfilter)

}

....

override fun onNewIntent(intent: Intent) {

super.onNewIntent(intent)

tag = intent.getParcelableExtra(NfcAdapter.EXTRA_TAG)

cardReading(tag)

}

.....

override fun onResume() {

super.onResume()

if (canSetPreferredCardEmulationService()) {

this.cardEmulation?.setPreferredService(this, ComponentName(this, "com.nooan.cardpaypasspass.NfcService"));

}

}

override fun onPause() {

if (canSetPreferredCardEmulationService()) {

this.cardEmulation?.unsetPreferredService(this)

}

super.onPause()

}

private fun cardReading(tag: Tag?) {

tagcomm = IsoDep.get(tag)

try {

tagcomm.connect()

} catch (e: IOException) {

error = "Reading card data ... Error tagcomm: " e.message

Toast.makeText(applicationContext, error, Toast.LENGTH_SHORT).show()

return

}

try {

when {

commands != null -> readCardWithOurCommands()

mChip -> readCardMChip()

else -> readCardMagStripe()

}

} catch (e: IOException) {

error = "Reading card data ... Error tranceive: " e.message

Toast.makeText(applicationContext, error, Toast.LENGTH_SHORT).show()

return

} finally {

tagcomm.close()

}

}

protected fun execute(command: Command, log:Boolean): ByteArray {

val bytes = command.split()

listLogs.add(bytes.toHex())

val recv = tagcomm.transceive(bytes)

listLogs.add(recv.toHex())

return recv

}

Здесь описывается последовательность команд и перебор значений Unpredictable Number в цикле от 0 до 999, в нужную нам команду изменяем Nc на «00000${String.format(»d”, i)}”.replace(“..(?!$)”.toRegex(), “$0 “). И не забываем выполнять GET_PROCESSING_OPTIONS каждый раз перед COMPUTE_CRYPTOGRAPHIC_CHECKSUM иначе чек сумма подсчитываться не будет.

В результате это все можно записать в файл и использовать уже при работе с настоящим терминалом. Здесь же мы получаем Имя и Номер карточки, можем отобразить это на экране.

Обходные пути

Первое, что приходит в голову — а можно ли добавить в info.plist не AID платежного апплета, а AID Card Manager’а (Card Manager — это группа сервисов внутри операционной системы чипа, управляющих картой, которые отвечают за администрирование и безопасность), чтобы потом вручную послать ему команду SELECT с AID нужного апплета?

Здесь мы споткнулись о первый подводный камень — Core NFC не позволяет отправлять команду SELECT, содержащую AID, который не прописан в info.plist.

Хорошо, добавили A0000000041010, но и тут неудача — Core NFC не позволяет отправлять команду SELECT, содержащую платежный AID, вне зависимости от того, есть он в info.plist или нет.

Разберемся, как именно работает ограничение по идентификаторам.

В info.plist мы указали следующие AID’ы:

1. A000000001510000 - GlobalPlatform Card Manager AID

2. 325041592E5359532E444446303101 - Proximity Payment System Environment (PPSE)

3. A0000000041010 - Mastercard Credit/Debit (Global)

4. A00000000401 - Mastercard PayPass

5. A00000000410101213 - Mastercard Credit

6. A00000000410101215 - Mastercard Credit

7. A00000000410101214 - Придуманный платежный AID

8. A00000000410101216 - Придуманный платежный AID

9. A0000000041010121F - Придуманный платежный AID

10. A0000000041010BB5445535401 - Придуманный платежный Long AID

11. A0000000041010BB5445535405 - Придуманный платежный Long AID

12. A000000004101FBB5445535401 - Придуманный не платежный AID

13. A000000004101F1213 - Придуманный не платежный AID

14. A00000000F1010 - Придуманный не платежный AID

15. A0000000040F - Придуманный не платежный AID

Мы установили 14 платежных апплетов с разными AID (пп. 2-11 — платежные AID-ы), и попробовали отправить Card Manager команды SELECT с каждым из этих AID.

Ответили номера 12-15.

Получается, что ограничение накладывается именно на некий префикс AID, наличие которого и определяет, платежный это идентификатор или нет.

Жаль, но этот способ отпадает.

Второй способ персонализации, предусмотренный GlobalPlatform, это команда INSTALL [for personalization].

Она отправляется в Card Manager и содержит AID апплета, который нужно персонализировать.

После этого можно отправлять команды STORE DATA в Card Manager, а он будет пересылать их в целевое приложение.

Но есть одно ограничение. Для того, чтобы апплет поддерживал такой способ персонализации, он должен реализовывать интерфейс org.globalplatform.Application.

Card Manager, на команду INSTALL [for personalization] с Mastercard Credit/Debit (Global) AID, который был присвоен апплету M/Chip Advance от NXP, отвечал ошибкой «6985» (Conditions of use not satisfied),

а значит надо проверить, реализует ли он интерфейс Application.

Для этого мы написали простое приложение-пустышку, реализующее этот интерфейс. Как и ожидалось, на INSTALL [for personalization] оно ответило «9000».

Но когда Application был убран из интерфейсов, реализуемых приложением, оно стало отвечать на эту команду «6985», как и в случае с апплетом M/Chip Advance.

Следовательно, проблема именно в том, что приложение NXP не реализует необходимый для такого способа персонализации интерфейс. Этот способ тоже отпадает.

NFC Эксперт

NFC Эксперт