Почему Apple Pay безопаснее обычной карты

Это важный момент в данном сценарии атаки, потому что в реальности почти никто не носит

в кармане. В большинстве случаев, карта хранится в кошельке вместе с другими бесконтактными картами, такими как проездные билеты или другие банковские карты.

Конкретно мой терминал Igenico iWL250 при обнаружении в поле действия более одной карты с SAK, обозначающим поддержку протокола 14443-4, возвращает ошибку: «предъявите одну карту».

Но так поступают не все терминалы. Например, сбербанковские POS-терминалы VeriFone выбирают случайную карту из нескольких. Некоторые терминалы просто игнорируют все карты, если их более одной, не показывая сообщений об ошибке.

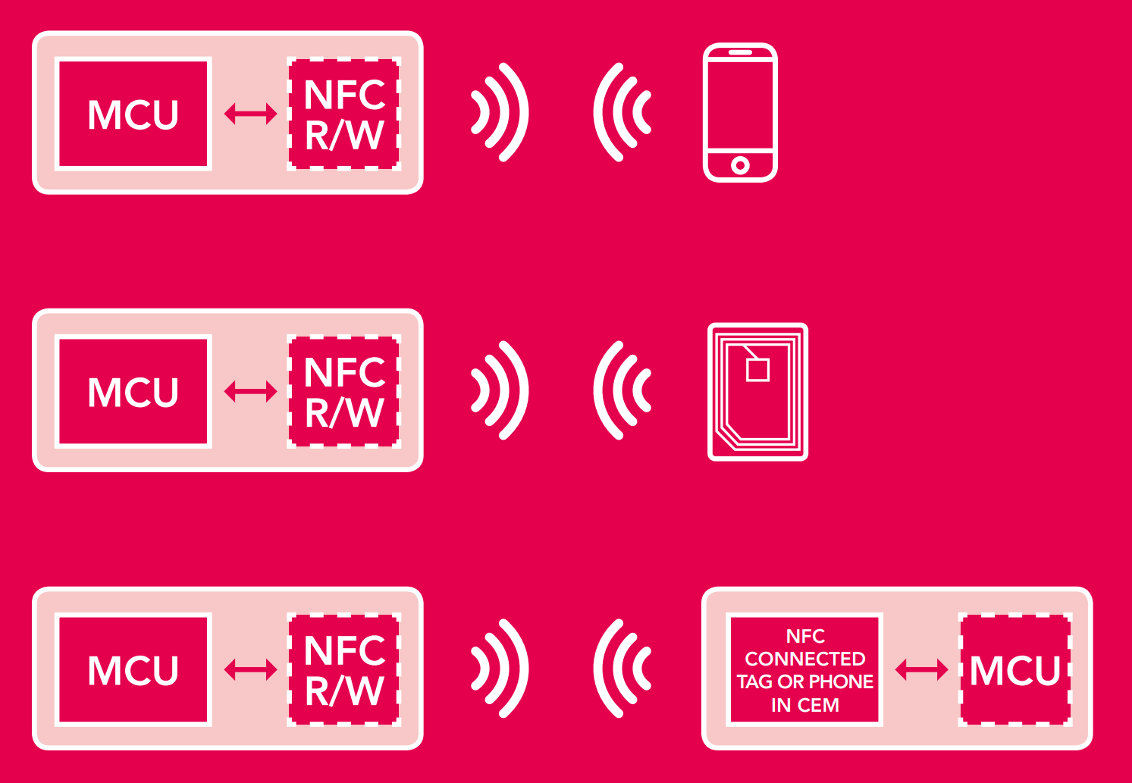

Чтение одной конкретной карты из нескольких — непростая задача на физическом уровне. Для решения этой проблемы существует механизм антиколлизий. Он позволяет выбрать одну карту, если был получен ответ от нескольких карт сразу. Это самый первый этап установления связи с бесконтактной картой в протоколе ISO-14443A.

Так, например, используемая в московском общественном транспорте карта «Тройка» (стандарта Mifare) имеет значение SAK=0x08 (b00001000), в котором шестой бит равен нулю. В то время как у всех банковских карт в ответах SAK шестой бит равен 1, что означает поддержку протокола ISO 14443-4.

Поэтому все, что может сделать терминал при обнаружении нескольких карт одновременно — исключить карты, не поддерживающие ISO 14443-4, и выбрать одну из похожих на банковскую. Поддержка протокола ISO 14443-4, кстати, не гарантирует, что эта карта будет банковской, однако вероятнее всего, в кошельке обычного человека не будет карт другого типа, поддерживающих ISO 14443-4.

Из личного опыта: несмотря на наличие протокола антиколлизий, при наличии в кошельке хотя бы трех бесконтактных карт, считать успешно нужную карту КРАЙНЕ тяжело. Большинство попыток заканчивается ошибками чтения. Тем более сложно это сделать на бегу, прижимаясь к чужим карманам и сумкам.

Однако мы будем считать, что нашему мошеннику очень везёт, и это ограничение его не беспокоит.

- Apple Pay требует авторизацию (отпечаток или пароль) на каждую проведенную транзакцию. Обычная карта не позволяет управлять количеством подписанных транзакций при поднесении к POS-терминалу. В теории, «злой» терминал с модифицированной прошивкой может провести одну транзакцию, а пока клиент держит карту возле считывателя, запросить несколько подписаний, но не проводить их сразу, а провести позже, когда клиент уйдет. С Apple Pay такое невозможно, после проведения транзакции пользователь видит значок успешно выполненной операции и приложение закрывается, новый запрос потребует повторный ввод отпечатка пальца.

- Не позволяет считывать данные до авторизации — когда телефон с Apple Pay попадает в поле действия считывателя (13,56 МГц), пользователю предлагается авторизоваться, и только после успешной авторизации телефон начинает обнаруживаться как бесконтактная карта. До этого момента считыватель не видит ничего. Именно поэтому данные с Apple Pay нельзя считать незаметно из кармана, в отличие от обычной карты.

- Нельзя использовать перехваченные данные для оплаты в интернете — обычная карта может быть использована для операций типа Card not present (CNP), то есть для оплаты в интернете, по телефону и т.д. Данные из виртуальной карты Apple Pay нельзя использовать подобным образом.

- Не раскрывает данные владельца — обычные бесконтактные карты могут передавать имя владельца (Cardholder name) и историю последних покупок. По номеру карты, в некоторых случаях, можно установить ФИО владельца. С Apple Pay ничего подобного сделать нельзя.

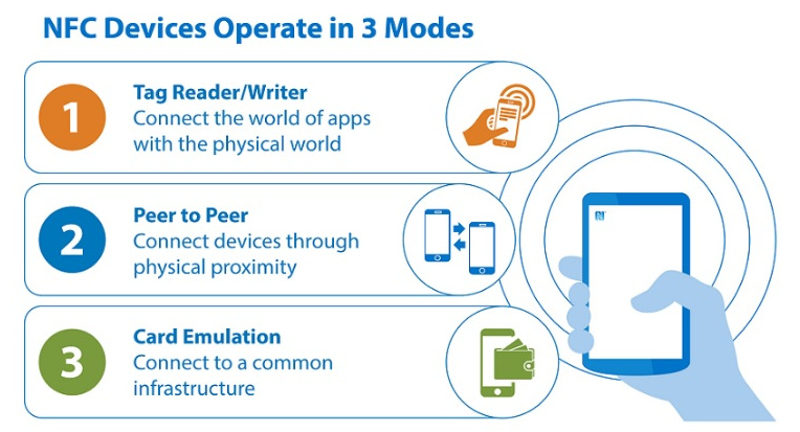

Где применяется NFC

Многие наслышаны о том, что эта технология позволяет быстро и бесконтактно оплачивать товары и услуги. На самом деле сфера ее применения гораздо шире и включает:

- передачу файлов – например, фотографий или аудио, с одного смартфона на другой;

- доступ к закрытым данным – когда NFC используется как электронный ключ;

- для подтверждения личности – когда NFC будет содержать персональную информацию о владельце устройства;

- для перевода средств с одного смартфона на другой – только при наличии NFC на обоих устройствах;

- для вывода видео со смартфона на телевизор – для этого необходимо, чтобы соответствующим чипом было оснащено и мобильное устройство, и пульт ДУ;

- для считывания специальных меток – в них может быть зашифрована любая информация: контакты компании или человека, адрес, ссылка на сайт и т. п.

Оффлайн vs Онлайн транзакции

В устрашающих сюжетах новостей рассказывают о мошенниках с POS-терминалами в вагонах метро, которые прямо в пути списывают у вас из карманов деньги. В этих сюжетах не упоминается, откуда у мошенника мобильный интернет в вагоне метро. Возможно, его терминал поддерживает оффлайн-транзакции?

Спецификации EMV допускают оффлайн-транзакции. В таком режиме списание происходит без онлайн-подтверждения со стороны банка-эмитента. Это работает, например, в общественном транспорте в Москве и Санкт-Петербурге. Чтобы не занимать очередь на входе в автобус, пока терминал выполнит онлайн-подтверждение, вас пропускают сразу, не проверяя, достаточно ли у вас денег на счету для оплаты проезда.

В конце дня, когда на терминале появляется интернет, подписанные транзакции отправляются в банк-эмитент. Если окажется, что в этот момент у вас нет денег на оплату проезда, карта будет добавлена в стоп-лист на всех терминалах в городе. Долг можно погасить через личный кабинет по номеру карты. Подробнее об оплате проезда в автобуса Санкт-Петербурга.

Лично мне не удалось получить POS-терминал, поддерживающий такую функцию, поэтому в сценарии с обычным «гражданским» POS-терминалом мы не будем рассматривать возможность оффлайн-списаний. Это ничего не меняет, кроме того, что атакующему потребуется наличие интернета на терминале, поэтому атака, например, в метро, значительно усложняется.

Существуют модели терминалов, поддерживающие WiFi, и в теории наш мошенник мог бы использовать WiFi в метро, предварительно позаботившись о покупке доступа без рекламы для MAC-адреса своего POS-терминала, чтобы не нужно было выполнять аутентификацию через captive portal, так как на POS-терминале это сделать нельзя.

Плюсы NFC-чипа в смартфоне

- Безопасность. Так как радиус действия чипа ограничен 10 см, никто за пределами этого круга не получит доступ к платежным данным или передаваемым файлам.

- Скорость соединения. Менее одной секунды требуется устройству, чтобы подключиться к другому гаджету или терминалу. В старых мобильных телефонах и первых смартфонах эта процедура занимала до 15 секунд.

- Энергоэффективность. Чип NFC использует в работе минимальное количество энергии. Это важно в современных смартфонах, которые демонстрируют не самые высокие показатели автономности.

- Удобство. С помощью этой технологии упрощаются рутинные операции, а вы тратите на них меньше времени. Чтобы установить соединение с другим устройством, достаточно простого секундного касания.

- Универсальность. Технология NFC совместима со многими другими бесконтактными решениями и может работать (хотя и с ограничениями) даже в выключенном смартфоне.

Откройте меню настроек мобильного устройства, выберите раздел «Беспроводные сети»/«Беспроводные коммуникации» и найдите там одноименный пункт. Чаще всего он скрывается во вкладке «Еще…». Для активации функции просто поставьте галочку, которая разрешает обмен информацией при приближении смартфона к другому устройству или терминалу.

Если пункта NFC нет в разделе с перечнем беспроводных сетей, значит, смартфон не оснащен этим чипом. Многие производители мобильных гаджетов рекламируют данную функцию и размещают название о ней на аккумуляторах или задних крышках (как в Samsung), а то и прямо на корпусе (как в Sony). Однако это скорее исключение из правил.

Перечисленные способы подходят только для Android-смартфонов. В Apple-устройствах чип NFC появился в iPhone 6. Первое время он использовался только для сервиса Apple Pay, но в последних моделях смартфонов дополнительно поддерживается режим считывания.

Подсчитываем прибыль

В нашем сценарии себестоимость атаки была 100 000 рублей. Это значит, что для того, чтобы хотя бы вернуть вложения, нашему герою нужно выполнить минимум 100 транзакций по 1 тысяче рублей. Представим, что он был достаточно проворным и весь день бегал по городу, прижимаясь ко всем подряд, так, что к концу дня сделал 120 успешных списаний. Мы не будем учитывать комиссию эквайринга (в среднем 2%), комиссию на обналичивание (4-10%) и другие комиссии.

Может ли он успешно обналичить деньги, используя карту, привязанную к расчетному счету?

В реальности не все так просто. Зачисление денег на счет мошенника произойдет только через несколько дней! За это время, наш мошенник должен надеяться, что никто из ста двадцати жертв не оспорит транзакцию, что крайне маловероятно. Поэтому в реальности, счет мошенника будет заблокирован еще до зачисления на него денег.

Вывод

Себестоимость атаки в нашем сценарии — 100 000р. В действительности, она будет в несколько раз выше, поэтому мошеннику потребуется намного больше усилий для того, чтобы получить прибыль.

В нашем сценарии мошенник всегда списывает по 999.99 рублей, что, вероятнее всего, повлечет за собой срабатывание системы антифрода на стороне банка-эквайера. В реальности мошеннику потребуется списывать меньшие суммы.

Чтобы хотя бы окупить вложения, мошеннику потребуется обработать несколько сотен жертв. Если даже десяток из них обратится банк-эмитент и оспорит транзакцию, счет мошенника, скорее всего, будет заблокирован. Сценарий, в котором банк-эквайер находится в сговоре с мошенником маловероятен, потому как лицензия для работы с МПС стоит сильно больше, чем любые потенциальные прибыли от такого вида мошенничества.

Из 20 испытуемых только у трех удалось списать деньги с карты, что составляет 15% успеха от всех попыток. Это были те искусственные случаи, когда в кармане находилась одна единственная карта. В случаях же с кошельком и несколькими картами, терминал возвращал ошибку. В сценарии с терминалом, который использует модифицированную прошивку и реализует механизм антиколлизий, процент успешных списаний, возможно, будет выше.

Бесконтактные платежные системы достаточно надежно защищены. Несмотря на теоретическую возможность мошенничества, на практике она оказывается нерентабельна и крайне тяжело осуществима. Нет никакой причины бояться бесконтактных карт или пытаться

При прочих равных, Apple Pay будет безопаснее обычной пластиковой карты. Для большей безопасности можно заблокировать CNP-операции (оплата в интернете) по основной бесконтактной карте, и завести вторую карту только для оплаты в интернете.

Как передавать данные с помощью NFC

Это самый популярный способ использования технологии, поэтому остановимся на нем подробнее. Вы можете прикрепить банковскую карту к смартфону с NFC, а затем прикладывать гаджет к платежным терминалам, чтобы оплатить товары и услуги. Самой карточкой при этом пользоваться не нужно – она может спокойно лежать в вашем кошельке или дома. Такая услуга будет доступна во всех POS-терминалах, которые поддерживают оплату бесконтактными картами.

Эта опция доступна на смартфонах с функцией Android Beam на устройствах Android версии 4.0 Ice Cream Sandwich или старше. С одного смартфона на другой можно пересылать любую информацию: фотографию, контакты пользователя, ссылку на сайт или видеоролик. Вы здорово экономите время, так как вам больше не придется пользоваться для этого облачными хранилищами, электронной почтой или мессенджерами.

Чтобы запустить передачу данных через NFC, выполните такие действия:

- снимите блокировку с обоих смартфонов;

- активируйте в них NFC, а Android Beam запустится автоматически;

- откройте файл, контакт или другой контент, которым вы хотите обменяться;

- расположите смартфоны крышками друг к другу на расстоянии до 10 см;

- ожидайте соединения.

Отправка данных начнется после того, как вы нажмете на дисплей передающего смартфона. Удерживайте устройства максимально близко друг к другу до тех пор, пока передача не закончится – об этом вы узнаете по звуковому оповещению.

Сценарий 2 — злой POS-терминал

Самый популярный сюжет мошенничества в головах обывателей: к ним в толпе прижимается мошенник с включенным терминалом и списывает деньги. Мы попытаемся воспроизвести этот сценарий в реальности.

Условия следующие:

- У мошенника полностью рабочий обыкновенный POS-терминал, подключенный к банку-эквайеру, такой же, как в магазинах и у курьеров. Прошивка терминала не модифицирована. В нашем случае — Ingenico iWL250. Это портативный POS-терминал с GPRS модемом, который поддерживает бесконтактную оплату, работает от батарейки и полностью мобилен.

- Мошенник не использует дополнительные технические средства, только POS-терминал

- Списанные средства зачисляются на расчетный счет мошенника, по всем правилам банковских систем

Юридическое лицо

Для начала нам потребуется юридическое лицо с расчетным счетом и подключенным эквайрингом. Мы, как настоящие мошенники, не будем ничего оформлять на свое имя, а попытаемся купить готовое юр. лицо на сайте для таких же мошенников. Для этого посмотрим объявления с первой страницы гугла по запросу «купить ип» и «купить ооо».

Предложения о продаже готовых компаний от мошенников (кликабельно)

Цена компании на черном рынке с расчетным счетом колеблется от 20 до 300 тысяч рублей. Мне удалось найти несколько предложений ООО с POS-терминалом от 200 тысяч рублей. Такие компании оформлены на подставных лиц, и покупатель получает весь пакет документов, вместе с «кеш-картой» — это банковская карта, привязанная к расчетному счету подставной компании. С такой картой мошенник может обналичивать деньги в банкомате.

Допустим, наш мошенник работает на кассе в магазине или курьером с мобильным POS-терминалом. В таком случае, у него появляется возможность вылавливать данные карты, которых, в некотором случае, может быть достаточно для оплаты в интернете.

Для начала разберемся, как именно выглядит бесконтактная транзакция, и какими данными обменивается карта с POS-терминалом. Так как нам лень читать тысячи страниц документации EMV Contactless Specifications , мы просто перехватим обмен на физическом уровне с помощью сниффера HydraNFC.

Есть некоторая разница между EMV-спецификацией для MasterCard PayPass и Visa payWave. Это разница в формате подписи и некоторых данных. Но для нас это несущественно.

Разбор протокола EMV

Сырые данные, полученные со сниффера (раскрыть спойлер)

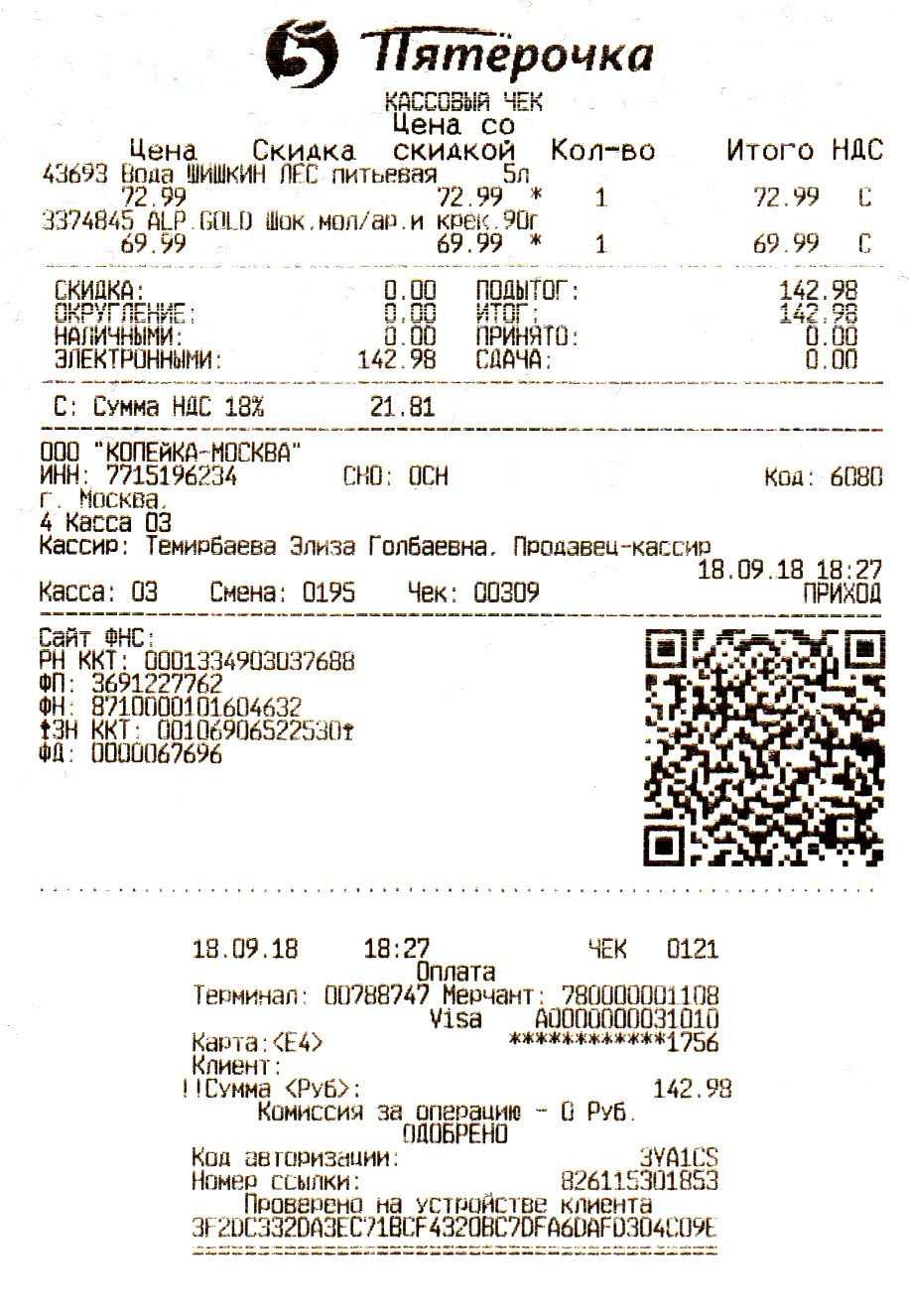

Кассовый чек и слип от транзакции (кликабельно)

R (READER) — POS-терминал

T (TAG) — карта (в нашем случае телефон)

R{amp}gt;{amp}gt; 52

R{amp}gt;{amp}gt; 52

R{amp}gt;{amp}gt; 52

R{amp}gt;{amp}gt; 52

R{amp}gt;{amp}gt; 52

R{amp}gt;{amp}gt; 52

R{amp}gt;{amp}gt; 52

T{amp}lt;{amp}lt; 04 00

R{amp}gt;{amp}gt; 93 20

T{amp}lt;{amp}lt; 08 fe e4 ec fe

R{amp}gt;{amp}gt; 93 70 08 fe e4 ec fe dd 6e

T{amp}lt;{amp}lt; 20 fc 70

R{amp}gt;{amp}gt; 50 00 57 cd

R{amp}gt;{amp}gt; 26

R{amp}gt;{amp}gt; 52

T{amp}lt;{amp}lt; 04 00

R{amp}gt;{amp}gt; 93 70 08 fe e4 ec fe dd 6e

T{amp}lt;{amp}lt; 20 fc 70

R{amp}gt;{amp}gt; e0 80 31 73

T{amp}lt;{amp}lt; 05 78 80 70 02 a5 46

R{amp}gt;{amp}gt; 02 00 a4 04 00 0e 32 50 41 59 2e 53 59 53 2e 44 44 46 30 31 00 e0 42

T{amp}lt;{amp}lt; 02 6f 23 84 0e 32 50 41 59 2e 53 59 53 2e 44 44 46 30 31 a5 11 bf 0c 0e 61 0c 4f 07 a0 00 00 00 03 10 10 87 01 01 90 00 4b b3

R{amp}gt;{amp}gt; 03 00 a4 04 00 07 a0 00 00 00 03 10 10 00 bc 41

T{amp}lt;{amp}lt; 03 6f 31 84 07 a0 00 00 00 03 10 10 a5 26 9f 38 18 9f 66 04 9f 02 06 9f 03 06 9f 1a 02 95 05 5f 2a 02 9a 03 9c 01 9f 37 04 bf 0c 08 9f 5a 05 60 08 40 06 43 90 00 1d 66

R{amp}gt;{amp}gt; 02 80 a8 00 00 23 83 21 36 a0 40 00 00 00 00 01 42 98 00 00 00 00 00 00 06 43 00 00 00 00 00 06 43 18 09 18 00 e0 11 01 03 00 f9 14

T{amp}lt;{amp}lt; 02 77 62 82 02 00 40 94 04 18 01 01 00 9f 36 02 02 06 9f 26 08 d6 f5 6b 8a be d7 8f 23 9f 10 20 1f 4a ff 32 a0 00 00 00 00 10 03 02 73 00 00 00 00 40 00 00 00 00 00 00 00 00 00 00 00 00 00 00 9f 6c 02 00 80 57 13 48 00 99 72 50 51 17 56 d2 31 22 01 00 00 05 20 99 99 5f 9f 6e 04 23 88 00 00 9f 27 01 80 90 00 af c8

R{amp}gt;{amp}gt; 03 00 b2 01 1c 00 c9 05

T{amp}lt;{amp}lt; 03 70 37 5f 28 02 06 43 9f 07 02 c0 00 9f 19 06 04 00 10 03 02 73 5f 34 01 00 9f 24 1d 56 30 30 31 30 30 31 34 36 31 38 30 34 30 31 37 37 31 30 31 33 39 36 31 36 37 36 32 35 90 00 a7 7b

Разберем каждую строку строку из перехваченного дампа в отдельности.

R{amp}gt;{amp}gt; — данные, переданные POS-терминалом T{amp}gt;{amp}gt; — данные, переданные картой (в нашем случае телефон с Apple Pay)

14443-A Select

В начале обмена терминал устанавливает соединение с картой на канальном уровне. Для тех, кто знаком с сетями и моделью OSI, будет удобно представить это в качестве уровня L2, а UID (Unique Identifier) карты как MAC-адрес узла.

Важное отличие обычной платежной карты от Apple Pay в том, что в карта всегда доступна для считывания и никак не позволяет управлять процессом считывания. Ее можно бесконтрольно считать через одежду, в то время как телефон, попадая в поле действия считывателя, предлагает пользователю активировать виртуальную карту. До подтверждения пользователя телефон не передает никакие данные, и считыватель даже не знает, что рядом находится виртуальная карта.

R{amp}gt;{amp}gt; 52 // WUPA (wake up)

R{amp}gt;{amp}gt; 52 // WUPA

R{amp}gt;{amp}gt; 52 // WUPA

R{amp}gt;{amp}gt; 52 // WUPA

R{amp}gt;{amp}gt; 52 // WUPA

R{amp}gt;{amp}gt; 52 // WUPA

R{amp}gt;{amp}gt; 52 // WUPA

T{amp}lt;{amp}lt; 04 00 // ATQA (Answer To Request type A)

R{amp}gt;{amp}gt; 93 20 // Select cascade 1 (Anti Collision CL1 SEL)

T{amp}lt;{amp}lt; 08 fe e4 ec fe // UID (4 bytes) BCC (Bit Count Check)

R{amp}gt;{amp}gt; 93 70 08 fe e4 ec fe dd 6e // SEL (select tag 0x9370) UID CRC16

T{amp}lt;{amp}lt; 20 fc 70 // SAK (Select Acknowledge 0x20) CRC16

R{amp}gt;{amp}gt; 50 00 57 cd // HALT (Disable communocaion 0x5000) CRC16

R{amp}gt;{amp}gt; 26 // REQA

R{amp}gt;{amp}gt; 52 // WUPA

T{amp}lt;{amp}lt; 04 00 // ATQA

R{amp}gt;{amp}gt; 93 70 08 fe e4 ec fe dd 6e // SELECT

T{amp}lt;{amp}lt; 20 fc 70 // SAK

R{amp}gt;{amp}gt; e0 80 31 73 // RATS (Request Answer to Select 0xE080) CRC16

T{amp}lt;{amp}lt; 05 78 80 70 02 a5 46 // ATS (Answer to select response)

Терминал постоянно передает команду

Wake-up (WUPA), и как только в поле действия появляется карта, она отвечает командой Answer To Request type A (ATQA), в нашем случае это

. Ответ ATQA может различаться в зависимости от производителей чипа.

Получив ответ ATQA, терминал начинает процедуру выявления коллизий, чтобы определить, есть ли в поле действия более одной карты. Команда 0x93 0x20 Select cascade level 1 (SEL CL1) запрашивает у всех карт в поле действия сообщить первую часть своих идентификаторов UID.

Карта отвечает 0x08 0xFE 0xE4 0xEC 0xFE, первые четыре байта — UID виртуальной карты Apple Pay и контрольная сумма 0xFE Bit Count Check (BCC) в конце.

Получив идентификаторы карт, считыватель обращается к конкретной карте командой 0x93 0x70 (SELECT). За командой следует UID карты 0x08 0xfe 0xe4 0xec 0xfe BCC 0xdd 0x6e CRC16.

Карта отвечает 0x20 Select Acknowledge (SAK) 0xfc 0x70 CRC16.

Если на этом шаге получено несколько ответов SAK, ридер может уменьшить длину UID в команде SELECT, пока не ответит единственная карта. Однако, как показано выше, некоторые POS-терминалы отказываются продолжать, если на этом этапе выявлены коллизии, то есть присутствие нескольких карт одновременно.

Ридер посылает команду

HALT

CRC16. Это команда завершения связи.

Дальше процедура повторяется заново, ридер снова пробуждает карту (WUPA), но уже без проверки коллизий, сразу выполняется SELECT. Зачем так сделано — не знаю, возможно, это какой-то более надежный способ определения коллизий.

Во второй раз ридер уже посылает команду 0xE0 0x80 Request Answer to Select (RATS) 0x31 0x73 CRC16.

Карта отвечает 0x05 0x78 0x80 0x70 0x02 Answer to select response (ATS) 0xA5 0x46 CRC16.

Answer to select — ответ аналогичный Answer To Reset (ATR) для контактных карт. В нем содержится информация о максимальном размере кадра и параметрах канального уровня.

На этом этапе «канальный» уровень завершен, далее начинается обмен на более высокоуровневом протоколе, в зависимости от приложения, содержащегося на карте. Операция SELECT одинакова для всех бесконтактных карт стандарта ISO 14443A, в том числе NFC-меток, билетов на общественный транспорт, и т.д.

Как создать NFC-метку

Не только считывать, но и создавать метки можно с помощью этой технологии. В этом случае ее принцип действия в чем-то похож на создание и считывание QR-кодов, только без использования фотомодуля смартфона.

Результатом считывания метки могут быть такие действия:

- отправка SMS-сообщения или электронного письма;

- включение или выключение Wi-Fi и Bluetooth;

- соединение с другим устройством по протоколу Bluetooth;

- перевод смартфона в «режим полета»;

- запуск мобильного приложения;

- переход по ссылке и многие другие.

Почему Apple Pay безопаснее обычной карты

Сегодня Google Pay, а до февраля 2018 года – Android Pay – это система электронных платежей с мобильных устройств, работающих на Android. С ней работают не только смартфоны, но и планшеты, смарт-часы и другие гаджеты. Количество стран, в которых функционирует сервис, приближается к двадцати. Россия примкнула к ним 23 мая 2017 года, а в числе первых были США, Великобритания и Сингапур.

В основе Android Pay лежит оплата с помощью NFC, который заменяет чип с PIN-кодом или магнитную ленту на банковской карте. Добавить в приложение данные о карте можно двумя способами: ввести их вручную или просто сфотографировать обе стороны карты встроенной камерой смартфона.

Совершать платежи с помощью Android Pay просто: просто поднесите мобильное устройство к платежному терминалу и не убирайте до тех пор, пока не завершится транзакция. Для этого необходимо, чтобы касса была оснащена современным терминалом с поддержкой NFC.

Как смартфон знает, что за покупки расплачивается именно владелец гаджета? Для этого используются разные способы подтверждения личности: пароль, сканер отпечатка пальца или радужки глаза. В целях безопасности данные платежной карты не передаются продавцу – последний получает только сгенерированный номер виртуального счета.

Похожим образом работает и Apple Pay – система мобильных платежей от компании Apple. Она доступна в России с октября 2016 года (а вообще почти в 30 странах мира) на смартфонах iPhone 6 и старше. Как и в случае с Google Pay, здесь используется технология «ближней бесконтактной связи», а принцип действия обеих систем идентичен за исключением нескольких деталей. После оцифровки банковской карты приложением Apple Pay вы сможете расплачиваться ею там, где это позволяют кассовые терминалы.

С высокой вероятностью технология NFC будет развиваться и активно внедряться в нашу жизнь и дальше. Аналитики прогнозируют ее популярность не только как платежного средства, но и как средства распространения информации об объектах культуры, здравоохранения, туризма, а также средства контроля доступа.

А вы уже пробовали использовать NFC в своем смартфоне?

NFC Эксперт

NFC Эксперт