Как отключить номер телефона от сбп?

Так как сервис СБП запущен не так давно, сейчас идут постоянные доработки, поэтому отключить СБП можно только обратившись в службу поддержки своего банка.

Как отозвать перевод и вернуть деньги за покупку

Отозвать перевод, сделанный через СБП, то есть автоматически вернуть деньги отправителю, если он ошибся в реквизитах, нельзя. Поэтому перепроверьте номер телефона и ФИО получателя, перед тем как нажать «Отправить».

Вернуть деньги в любом случае получится только с согласия получателя и его банка. Процедуру «чарджбэк» — когда клиент может оспорить операцию, от которой он отказался, или отменить ее, — провести нельзя.

Деньги за товар или услугу, оплаченные через СБП, возвращаются также через сервис.

Чтобы вернуть деньги, обратитесь к продавцу с чеком за покупку. По реквизитам в чеке продавец должен провести обратный платеж — перевести вам деньги за покупку или услугу обратно также через СБП.

Некоторые банки запустили собственные сервисы возврата денег за покупку через СБП. С их помощью покупатель может вернуть средства за покупку через приложение, предъявив чек и указав номер телефона, с которого была совершена оплата, а также банк. Система за несколько секунд сама сформирует возврат — продавцу не придется с этим возиться.

Как перевести деньги через сбп

Перевести деньги через СБП можно только в том случае, если банк получателя подключен к СБП, а сам человек разрешил прием переводов, если это требуется. Узнать заранее, разрешил ли получатель прием переводов, нельзя.

Через СБП нельзя перевести деньги в отделениях банка, через банкоматы или терминалы. Перевести деньги можно только через личный кабинет на сайте банка или через его мобильное приложение с любого устройства: смартфона, планшета или компьютера.

Сбербанк. В мобильном приложении «Сбербанк-онлайн» перейдите в раздел «Платежи» в нижней части экрана → прокрутите экран вниз до раздела «Другие сервисы» → выберите «Перевод по Системе быстрых платежей»:

Как переводить деньги через систему быстрых платежей

- Для перевода через СБП достаточно знать номер телефона получателя, его банк должен быть участником СБП, а сам он — подключить прием платежей, если это нужно.

- За переводы до 100 000 Р в месяц комиссии нет, свыше — до 0,5% от суммы перевода, но не более 1500 Р. Максимальная сумма одного перевода в СБП — 1 000 000 Р. Банки-участники могут устанавливать собственные тарифы на переводы, но они не должны выходить за эти пределы.

- В некоторых банках переводы по СБП включены автоматически, в других, например в Сбербанке, эту возможность надо подключать специально.

- Чтобы перевести деньги через СБП, зайдите в банковское приложение, выберите платеж по номеру телефона, введите телефон получателя и сумму перевода, выберите карту получателя и нажмите «Отправить».

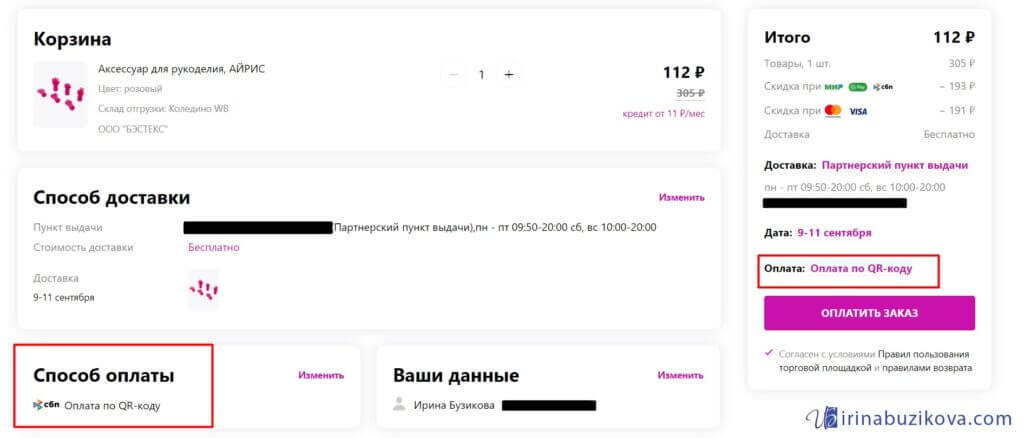

- Чтобы оплатить товар или услугу через СБП с помощью QR-кода, наведите на него камеру смартфона и подтвердите оплату.

- Если вы перевели деньги не тому человеку, вернуть их можно только с его согласия.

Как подключить сбп в альфа банке?

Альфа банк всех клиентов сразу подключил к СБП.

Вся полная информация на официальном сайте.

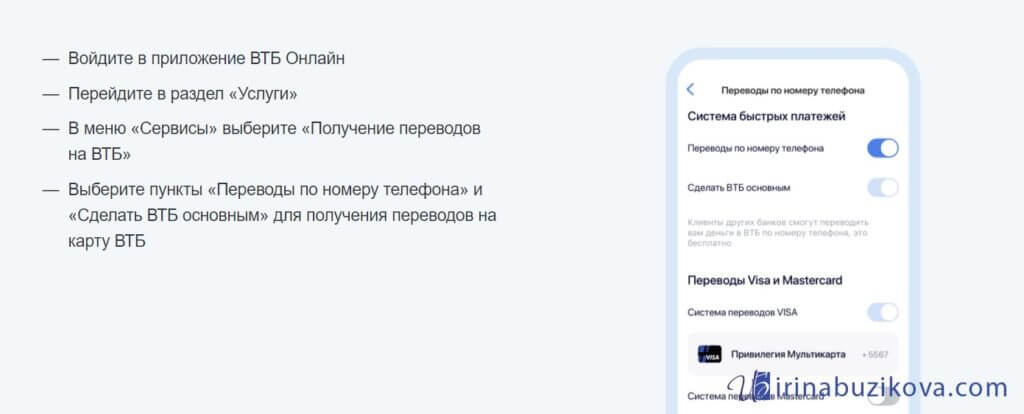

Как подключить сбп в втб банке?

Клиентам ВТБ банка нужно в разделе “Услуги” активировать пункт “Переводы по номеру телефона”.

Вся полная информация на официальном сайте.

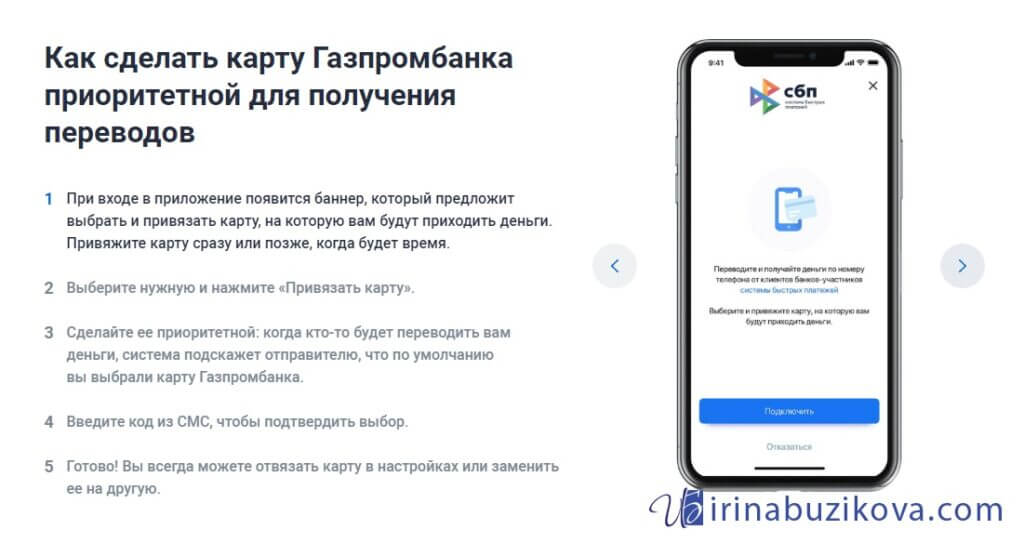

Как подключить сбп в газпромбанке?

Газпромбанк также всех клиентов сразу подключил к СБП, дополнительно настраивать ничего не нужно.

Вся полная информация на официальном сайте.

Как подключить сбп в почта банке?

Почта банк тоже всех клиентов сразу подключил к СБП, дополнительно настраивать ничего не нужно.

Вся полная информация на официальном сайте.

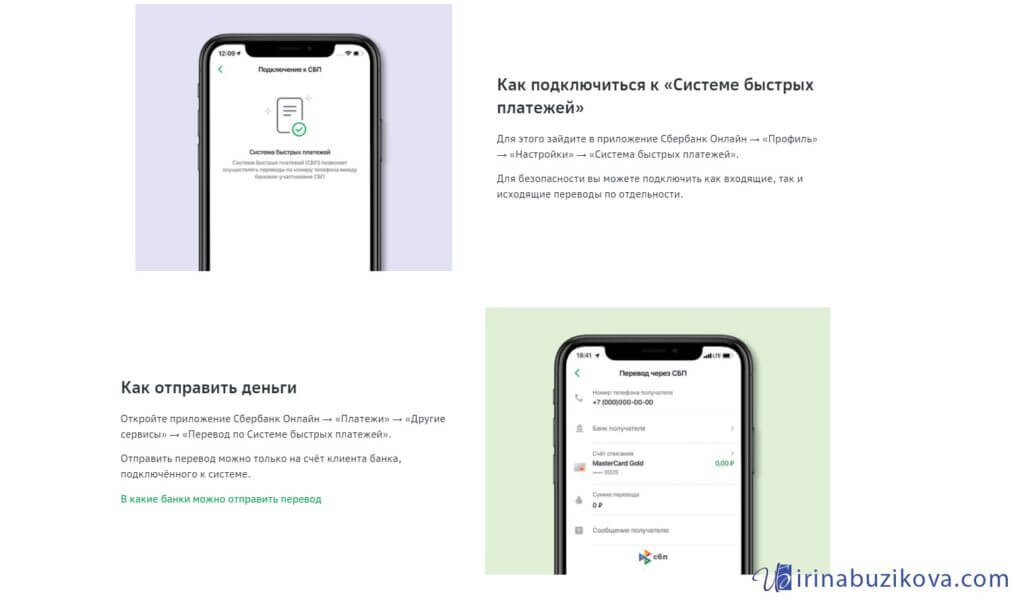

Как подключить сбп в сбербанке?

Сбербанк – один из таких банков, где нужно дать дополнительное согласие. В приложении “Сбербанк Онлайн” нужно подключить переводы по СБП.

Для этого открывает приложение, открываем свой профиль → “Настройки” → далее “Система быстрых платежей” → разрешаем передачу и обработку своих персональных данных, нажимаем “Подключить” → выбираем “Входящие и исходящие переводы” нажимаем “Подключить” и еще раз “Подключить”. Готово!

Вся полная информация на официальном сайте.

Как подключить сбп в тинькофф банке?

Тинькофф банк всех клиентов сразу подключил к СБП, дополнительно настраивать ничего не нужно.

Вся полная информация на официальном сайте.

Как подключить сбп?

Все банки подключают систему быстрых платежей по-разному, в некоторых она сразу подключена, в некоторых нужно дать дополнительное согласие на подключение, причем в некоторых подключена СБП для исходящих платежей, но, чтобы принимать такие переводы нужно согласие.

Поэтому всю информацию смотрите на официальном сайте своего банка.

Как подключить систему быстрых в тинькофф банке

Не ищите значок системы быстрых платежей в Тинькофф — его там нет. Для того, чтобы переводить деньги без комиссии по системе быстрых платежей вам придется задействовать “переводы по номеру телефона”. А теперь обо всем подпорядку.

Как работает система быстрых платежей

Вот как это работает. Вы открываете банковское приложение, выбираете перевод по номеру телефона, вводите телефон получателя, сумму перевода и нажимаете «Отправить». Всё — деньги поступят на счет получателя через пару секунд. За переводы до 100 000 Р в месяц комиссии нет.

Также через СБП можно расплатиться за товары и услуги — для этого надо лишь отсканировать QR-код продавца. Как это сделать и какие есть нюансы — расскажу ниже.

В будущем в СБП появится возможность заплатить за госуслуги, перевести средства любой организации или компании, добавить автоматическую оплату.

Как сделать банк для переводов по умолчанию?

Если отправитель не укажет банк при отправке денег, а у получателя открыто несколько счетов в разных банках, то перевод поступит на счет, который указан по умолчанию, для это в приложении своего банка, в настройках СБП, посмотрите и установите нужный банк по умолчанию. В некоторых банках такой настройки может и не быть, всегда можете уточнить эту информацию в службе поддержки вашего банка.

Комиссия по сбп для финансовых организаций

С 1 января 2020 года по 31 марта 2020 года тарифы по СБП для банков составлял — от 0,05 до 3 рублей за перевод.С банка как отправителя, так и получателя СПБ за переводы брал небольшую комиссию:

- до 125 рубля — 0.05 рубля

- до 250 рубля — 0.12 рубля

- до 1000 рублей — 0.30 рубля

- до 3000 рублей — 0.80 рубля

- до 6000 рублей — 2 рубля

- свыше 6000 рублей — 3 рубля

С 1 апреля 2020 года до 30 июня 2022 года комиссия по системе вообще не взимается!

Минусы сбп

- Остаются вопросы с безопасностью перевода денег при помощи одного лишь номера телефона.

- Не отображается информация от кого пришел перевод.

- Нет уверенности, что данные номеров телефона не будут похищены мошенниками.

В заключении

И все же, приведенные выше минусы ничто по сравнения с большим и жирным плюсом — БЕСПЛАТНЫМ ПЕРЕВОДОМ ДЕНЕГ из одного банка в другой!!! Не зря так рьяно сопротивлялся введению этой системы платежей в стране Сбербанк, который присоединился к ней одним из последних. Теперь миллионы наших денежек будут оседать не в карманах банковских воротил, а оставаться в наших кошельках!

Метки: Метки деньгипереводыплатежи

Мобильное приложение сбпэй

Приложение пока доступно только пользователям смартфонов с операционной системой Android. СБПэй позволяет оплачивать покупки по QR-коду, кнопке на сайте, ссылке, оплата происходит с банковского счета, поэтому карта здесь не нужна. Это и есть главное отличие от других платежных систем GooglePay, ApplePay, MirPay.

Сейчас такие платежи можно совершать только в двух банках, а с 1 апреля 2022 года будут подключены и другие банки, а приложение появился и для других мобильных операционных систем.

Недостатки сбп

У СБП есть слабые места:

- По номеру телефона человека можно узнать, в каких банках у него есть счета, а также его полное имя. Это может помочь мошенникам обмануть доверчивую жертву. Банк России уже предупреждал о подобных атаках на пользователей СБП. Но эти риски не выше, чем при обычных переводах на карту.

- Если получатель сменил номер телефона или привязал карту к другому номеру, а отправитель не перепроверил получателя, деньги уйдут другому человеку.

- Не все банки показывают, от кого именно пришли деньги через СБП.

- Перевод нельзя отозвать.

Оплата по qr коду

Система быстрых платежей позволяет не только быстро совершать денежные переводы другим людям, но удобно оплачивать услуги и товары в розничных и интернет-магазинах. Для оплаты сканируете камерой смартфона QR-код, в котором зашифрованы реквизиты получателя, указать сумма и назначение платежа.

QR-код (англ. Quick Response – быстрый отклик) – матричный код (двумерный штрих-код), разработанный в 1994 году компанией Denso-Wave в Японии.

Для считывания такого кода нужна только камера смартфона, но если не получается, тогда можно использовать приложения банка.

Сейчас доступны следующие виды QR-кодов:

- Статистический – все реквизиты продавца зашифрованы, код не меняется. Покупатель открывает приложение своего банка, далее сканирует код камерой своего смартфона и вводит сумму платежа.

- Динамический – QR-код создается для каждой покупки, в нем зашифрованы реквизиты и сумма покупки. Покупатель открывает приложение своего банка сканирует код камерой смартфона и подтверждает платеж, вводить ничего не нужно.

Принимать оплату через СБП по QR-кодам малый и средний бизнес обязан, если его годовая выручка превышает 20 млн. рублей. Поэтому такой способ оплаты доступен во всех крупных интернет – магазинах и становиться доступен во многих розничных магазинах.

Оплата по сбп товаров и услуг

Сейчас продавцы за покупки по кредитным картам (как выбрать карту с выгодным кэшбэком), вынуждены брать с покупателя комиссию 1,5-2,5%, которую платят банкам. Иногда большие торговые площадки это делают за свой счет. В планах ЦБ с помощью СБП довести эти комиссии до минимума в 0,2-0,7%.

В первую очередь это коснется товаров перовой необходимости — продукты, лекарства. Чтобы упростить оплату товаров/услуг через СБП с помощью смартфона, будет использоваться технология QR-кода.

Предполагается два варианта оплаты с помощью QR-кода:

- Покупатель через приложение выводит соответствующий QR-код на экран и потом считывает его с товара.

- QR-код считывается со смартфона продавца, запуская процесс оплаты.

Если вы хотите узнать как оплачивать покупки при помощи ВебМани, то можете заглянуть сюда.

Оплата по qr-коду через сбп

Через СБП можно не только переводить деньги другим людям, но и расплачиваться за покупки и услуги в розничных и интернет-магазинах. Для этого нужно отсканировать QR-код — графическое изображение, в котором зашифрованы реквизиты получателя, назначение платежа и его сумма.

Плюсы и минусы сбп

Плюсы сбп

- Перевод денег без комиссии

- Быстрота поступления денег на счет получателя — мгновенно или в течение 15с.

- Круглосуточная и ежедневная работа — 24/7.

- Нет необходимости запоминать счет или номер карты — перевод осуществляется по номеру телефона.

- В перспективе оплата товаров и услуг при помощи QR кода с минимальной комиссией.

- Система осуществляет проверку переводов на предмет мошеннических и незаконных операций.

Плюсы системы быстрых платежей, а также ее минусы

Теперь, подводя итоги материала хотелось бы отметить положительные и отрицательные (да, такие тоже есть) качества СБП.

Почта банк стал участником системы быстрых платежей (сбп) – primamedia

Почта Банк присоединился с Системе быстрых платежей Банка России. Теперь клиенты банка могут мгновенно в любое время суток переводить средства в рублях на счета в банки-участники СБП по номеру телефона, а также получать входящие переводы в рублях из других банков-участников СБП. Сервис запущен в мобильном приложении (6 ) и интернет-банке “Почта Банк онлайн”, сообщили ИА PrimaMedia в пресс-службе банка.

Чтобы сделать мгновенный перевод, нужно в мобильном или интернет-приложении банка выбрать в меню Перевод клиенту в другой банк, перевод по номеру телефона (СБП), а затем указать номер мобильного телефона получателя, банк и сумму перевода, а также выбрать счет для списания. В течение нескольких секунд после подтверждения операции плательщиком деньги будут переведены и станут доступны получателю.

“Расширение числа участников системы быстрых платежей только на пользу сервису: это увеличит его функциональность и возможности для пользователей. В целом СБП – удобный инструмент, упрощающий клиентам решение их финансовых задач и стимулирующий дальнейшее проникновение дистанционного обслуживания среди пользователей банковских услуг. В наших планах – внедрить также сервис перевода в пользу юридических лиц, например, за товары и услуги, в том числе с использованием QR-кодов”, – отметила член правления, директор по развитию электронного бизнеса Почта Банка Анастасия Масленникова.

Система быстрых платежей (СБП) – сервис, который позволяет физическим лицам мгновенно (в режиме 24/7) переводить деньги по номеру мобильного телефона себе или другим лицам, вне зависимости от того, в каком банке открыты счета отправителя или получателя средств. Для этого необходимо, чтобы эти банки были подключены к Системе быстрых платежей. Оператором и расчетным центром системы выступает ЦБ РФ, а операционным платежным и клиринговым центром – Национальная система платежных карт (НСПК). Напомним, Система быстрых платежей заработала в феврале этого года, и на текущий момент к ней подключено 22 банка.

Почта Банк — универсальный розничный банк, созданный группой ВТБ и Почтой России в 2022 году. Банк ВТБ и Почта России владеют по 49,999988% акций банка, еще две акции принадлежат президенту-председателю правления Почта Банка Д.В. Руденко. Банк развивает региональную сеть на базе отделений Почты России. По итогам первого полугодия 2022 года открыто более 19 тысяч точек обслуживания банка в 83 регионах РФ, а клиентская база достигла 11,6 млн человек.

В почтовых отделениях банк представлен в формате окон продаж с сотрудником банка или с сотрудником Почты России. Почта Банк работает без кассовых узлов, все операции клиенты совершают с помощью банкоматов с функцией замкнутого оборота наличных средств. Почта Банк является единственным банком в России, банкоматная сеть которого (более 4,8 тысячи машин) полностью состоит из таких устройств. Сайт банка https://www.pochtabank.ru/.

Проблемы сбп

Многие спрашивают, если совершить перевод, со счета одного банка на счет в другой банк через систему быстрых платежей, а деньги не пришли, куда обращаться? Для этого необходимо обратиться сразу в два банка, банки делают запрос в Национальную платежную систему и дают ответ. Кроме банка такой запрос никто сделать не сможет.

Сбп для бизнеса

СБП позволяет предпринимателям уменьшить расходы на прием безналичных платежей. Предприниматели могут получать оплату за товар или услугу по QR-коду.

В среднем комиссия за услуги эквайринга составляют от 1 до 3,5%, а комиссия за прием оплаты по QR-коду – до 0,7% от стоимости покупки. Дополнительное оборудование покупать не нужно, достаточно распечатать QR-код на бумаге.

Система быстрых платежей — какие банки участвуют?

На конец апреля 2021 года в системе быстрых платежей состоит уже 209 финансовых организаций, и с каждых месяцем их количество увеличивается. Среди них как множество известных банков — Сбербанк, ВТБ, Райффайзенбанк, Альфа-Банк, Тинькофф Банк, Промсвязьбанк, Почта банк, Открытие, Банк Русский стандарт, СКП-банк, Совкомбанк, так и мелких — Алеф-Банк, Аресбанк, Банк ДОМ.РФ, ГТ Банк, Датабанк.

Кроме банков в системе зарегистрированы финансовые организации, занимающиеся онлайн переводами, а также микрозаймами — это Яндекс.Деньги, Вебмани, Эплат, Веста, Монета, Платина и ряд других. Все финансовые организации являющиеся участниками СБП можно посмотреть на официальном сайте проекта перейдя по ссылке.

Система быстрых платежей — комиссия

Прежде всего нас интересует какие комиссии придется платить при переводе через новую платформу. Вначале несколько слов о банках, чтобы вы понимали порядок цифр по комиссиям для них. Ведь от этого будет зависеть и наши платежи.

Система быстрых платежей — лимиты для физических лиц

С 1 мая 2020 года для физлиц при переводе суммы до 100 000 рублей комиссия не взимается!

А при переводе свыше 100 000 рублей оплата будет составлять 0,5 % от суммы перевода, но не выше 1500 рублей. Максимальная сумма перевода составляет 600 000 рублей!

Сколько можно перевести без комиссии и какие есть лимиты

Если переводить деньги госучреждениям, юрлицам, магазинам и продавцам — комиссии нет. Но для этого продавец или получатель должны прислать QR-код, чтобы оплата прошла через кассу или бухгалтерию. Принимать деньги просто на карту по номеру телефона ИП и организации не могут.

Со временем тарифы могут измениться. Например, ранее предполагалось, что комиссии, в зависимости от суммы перевода, составят от 5 копеек до 3 рублей. Нынешний тариф должен быть актуальным до 30 июня 2022 года. Потом его изменят, но новый тариф пока неизвестен.

Максимальная сумма одного перевода через СБП — до 1 000 000 Р. Но банки могут накладывать собственные ограничения. Например, в Сбербанке — 50 000 Р за раз и столько же за день, в ВТБ — 50 000 Р в день и 300 000 Р в месяц.

У Тинькофф собственного лимита нет — за раз можно перевести до 1 000 000 Р. За месяц банк позволяет отправить не более 5 000 000 Р.

NFC Эксперт

NFC Эксперт