Life pay, sum up, ibox

Данные сервисы будут рассмотрены более кратко с акцентом на преимущества и недостатки. Первичная регистрация была произведена в каждом из них, но дальше дело не пошло. Информация для обзора взята с их сайтов, в ходе переписки с представителями компании и из других открытых источников. Если кто-то из общественности готов провести независимое тестирование или дополнить информацию — готов обсудить в комментах и дополнить.

— проект компании «Лайф Пей», аффилирован с Финансовой Группой «Лайф», а потому активно сотрудничает со всеми входящими в нее банками: Пробизнесбанком, Экспресс-Волга Банком, ВУЗ Банком, Газэнергобанком. Также использует в качестве эквайера Приватбанк. Средний по рынку % комиссий (2.7%), условно-бесплатные терминалы.

Предоставляют сервис для юридических лиц и предпринимателей. Выплаты производят на расчетный счет в любом банке. Довольно прозрачные условия сотрудничества. Отсутствует автоматизированная регистрация. Необходимо отправлять заявку и ждать письмо от менеджера. Менеджер связывается в течение двух дней.

Есть интересный пост из блога компании на Хабре про собственный сервис — «Вот ваша пицца. Оплатите картой или наличными?», в котором рассказывается о плюсах системы:

- в личном кабинете сервиса есть продвинутые аналитические инструменты.

- поддерживается несколько пользовательских аккаунтов с возможностью делегирования доступа.

- сервис может быть адаптирован под различные отрасли (например, авторасчёт тарифа для служб такси, контроль ошибок при заполнении данных для страховщиков, «чаевые» для кафе/ресторанов и т.п.).

- в планах — развитие программ лояльности.

- готовы помогать с интеграцией (делать шлюзы-коннекторы) с системами крупных клиентов.

Недостатки Life Pay:

- неавтоматизированная регистрация. После предварительной регистрации на сайте менеджер связывается по email

- недостаточно прозрачные условия — есть оговорка про «маленькую материальную ответственность за терминал» в размере 350 р.

Преимущества Life Pay:

- хорошая степень доверия к компании. Многие сотрудники компании являются выходцами из Wellpay, ВымпелКом, ChronoPay и Rambler. Проект запущен под инвестиции венчурного фонда и сделан с серьезными намерениями. Финансовая Группа Лайф входит в TOП-30 российских банковских групп по совокупному объёму активов и динамично развивается. Имеется сертификат PCI DSS. Однако, упоминание Chronopay и Приватбанка несколько понижает репутацию проекта.

- используются только цифровые терминалы.

- декларируют отсутствие лимитов по транзакциям.

- декларируют продвинутые возможности личного кабинета.

- заявляют о подключении в течение недели, что весьма реально, учитывая развитую сеть банков-партнеров.

— технологичный сервис мобильного эквайринга с ирландской юрисдикцией, объединяющий 12 европейских стран. В России оператором является «Связной Банк», обеспечивающий эквайринг и канал продаж. Относительно высокая стоимость мини-терминалов, средний по рынку % комиссии (2.75%). Технологически крайне перспективный. Основное преимущество — узнаваемый бренд.

На сайте Sum Up размещены несколько видео с кейсами запущенных проектов: мастерская, интернет-магазин и сеть кондитерских. Партнером сервиса является GetTaxi.

Недостатки Sum Up:

- средняя степень доверия к компании. Репутация банка портится на фоне постоянного ухудшения тарифов по основным продуктам, в т.ч. премиальным. C конца 2020 года политика Банка «Связной» предполагает активное «закалачивание бабла». Проект запущен с «небольшими инвестициями» и по принципу «чтобы работало». Пока нет никаких объективных гарантий того, что он будет развиваться в долгосрочной перспективе.

- платная и не автоматизированная регистрация. После предварительной регистрации на сайте менеджер связывается по email — высылает шаблоны документов и счет на оплату терминала. После оплаты счета и отправки подписанных сканов документов готовы продолжить общение. В ближайшее время Связной Банк планирует распространять терминалы через отделения банка и салоны связи.

Преимущества Sum Up:

- «Связной» — узнаваемый бренд, входит в топ-20 банков России по количеству эмитированных карт и содержит более 3.000 розничных магазинов (данные из презентации для инвесторов на 05.2020). За счет этого могут быть достигнуты высокая лояльность и доверие держателей карт.

- используются только цифровые терминалы.

- имеет прямой доступ к экспертизе и технологиям благодаря партнерству с Sum Up. Есть интересный API для мобильных приложений, позволяющий использовать приложение Sum Up и мини-терминал в качестве биллинга. Вполне вероятно, что Связной Банк одним из первых внедрит мини-терминалы для чиповых карт (интервью с CEO Sum UP Russia Яной Мазуровой от 22.05.2020).

- удобные мобильные приложенияпод iOs как для iPhone, так и для iPad, адаптированные под retail — с каталогом товаров и корзиной покупок.

— проект Инвестбанка. Ориентирован на бизнес — юридических лиц и предпринимателей. Предлагают средний по рынку % комиссии (2.75%) и мини-терминалы за 450 руб. Выплачивают на расчетный счет в любом банке. Неавтоматизированная регистрация.

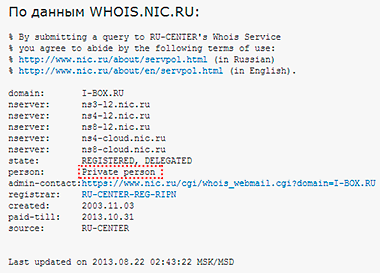

Информации о проекте довольно мало. Реквизитов компании на сайте нет. Группы в соц.сетях пустые. Домен зарегистрирован на физ.лицо.

После подачи заявки на регистрацию связывается менеджер по email. Предлагает выслать почтой или занести в банк пакет из четырех документов (наименьший из всех рассмотренных сервисов), а также заполнить заявку с откровенно непростыми полями:

Судя по информации на сайте, готовят «Мой ibox» — аналог решения от Pay-Me для физических лиц, объединяющий мобильный банкинг, платежи в адрес различных сервис-провайдеров и возможность переводов с карты на карту.

Есть отличительная особенность с сомнительным эффектом — через приложение можно принимать платежи наличными. Т.е. по сути вести учет полученных от клиентов сумм и высылать им в каком-то виде электронный чек. Кроме того, сервис адаптирован в частности под рынок страхования — реализована автоматизированная выгрузка данных и рекуррентные платежи.

Недостатки i-box:

Виды мобильных терминалов

Принципы работы любых POS-терминалов одинаковы. Разница решений заключается в их стоимости, надежности и требованиях к скорости проведения оплаты.

- Кассовый POS-терминал передает данные карты в кассовый аппарат или кассовую систему, которая добавляет к ним сумму, формирует платеж и отправляет его в банк. Применяется в большинстве крупных ритейлеров, где много касс, большой поток покупателей и единая информационная система.

- Банковский POS-терминал не подключается к кассовому аппарату — он является автономным и самостоятельным устройством с аккумулятором, термо-принтером, WiFi-адаптером или 3G-модемом. Сумма оплаты вводится непосредственно на его клавиатуре, а сформированный платеж по беспроводной связи передается в банк. Применяется в HoReCa и большинстве розничных магазинов.

- Мобильный мини-терминал считывает данные карты и передает их в запущенное на смартфоне мобильное приложение. Приложение запрашивает сумму, формирует платеж и отправляет данные в процессинговый центр банка. Сфера применения — малый бизнес и мобильные сотрудники с незначительным объемом платежей по картам.

Мобильные мини-терминалы бывают следующих видов:

- Считывающие магнитную полосу, чип, или комбинированные.

Существуют считыватели магнитной полосы (рис. 1, 3, 4) и считыватели карт с чипом (рис. 2, 5, 6). В России 99% мини-терминалов представлены для карт с магнитной полосой. - Подключаемые через usb-порт, аудио-разъем или по bluetooth.

Устройство может подключаться к смартфону через Bluetooth (рис. 5), 30pin-разъем от Apple (рис. 6) или аудио-разъем mini-jack (рис. 1, 2, 3, 4). Устройства, подключаемые к смартфону по Bluetooth часто называют «Chip-and-PIN», т.к. они позволяют провести полноценную авторизацию и оплату по чиповой карте с безопасным вводом pin-кода на отдельном устройстве. Подключаемые по USB устройства требуют сертификации производителя оборудования (например MFi для продукции Apple). Наиболее универсальными и недорогими являются терминалы на базе mini-jack. - Аналоговые и цифровые.

Бывают аналоговые (рис. 3) и цифровые ридеры (все остальные). Цифровые более устойчивы к возможным помехам и ошибкам при считывании, способны шифровать считанные с карты данные перед передачей в смартфон.

Мы фокусируем внимание только на

наиболее распространенных в России

мобильных мини-терминалах, которые подключаются к смартфону через аудио-разъем (mini-jack), считывают данные с магнитной полосы, выпускаются в аналоговом или цифровом исполнении

(рис. 1, 3, 4)

. Это самое дешевое, наименее защищенное и совместимое практически с любыми смартфонами оборудование — идеальное решение для старта на несформированном рынке.

А пока мы вставляем чудо-девайсы в гнездо для наушников, весь остальной продвинутый мир делает так:

SumUp. Мини-терминал для чтения карт с emv-чипом. Подключается через mini-jack. Доступно только для Европы, русский SumUp в лице Связного Банка такие не предлагает:

iZettle. Мини-терминал для чтения карт с emv-чипом. Подключается через Apple 30pin-порт.

PayPal Here. Автономный мини-терминал с pin-pad для карт с emv-чипом. Подключается по bluetooth:

Мобильный эквайринг: преимущества и недостатки

Сама возможность платить картой — очевидный плюс, и далеко не единственный.

- карта — это возможность тратить чужие деньги, пока свои работают. Благодаря кредитному лимиту, grace-периоду в 50 дней и минимальной самодисциплине я не плачу %% за кредит. Мои деньги на текущие расходы лежат на дебетовой карте под 10% годовых.

- за покупки начисляются баллы или бонусы (cash back) — 3%. Это не самоцель, но если стараться везде платить картой, то раз в месяц можно вполне прикупить что-то полезное, а раз в несколько месяцев — что-то ценное.

- можно отказаться от хранения кассовых чеков. Если возникнут вопросы по гарантии на товар — распечатал выписку из интернет-банка, это и будет подтверждением покупки.

- очень просто контролировать свои расходы. Деньги никуда не исчезают и не растворяются.

- это самый выгодный способ вывода денег из платежных систем. Qiwi, Yandex или кобрендинговые WebMoney карты — платить такой картой реально выгоднее, чем снимать наличку в банкомате или переводить куда-то;

- не люблю таскать мелочь, пересчитывать сдачу и вопросы типа «а 20 рублей не посмотрите?».

Ok, но тогда почему каждый предприниматель не принимает карты к оплате? Раньше было недоступно, потом дорого, а сейчас — уже пора. Платежи по картам вряд ли потеснят наличные платежи, но гарантированно повысят лояльность клиентов, а вместе с этим конверсию оплат и средний чек.

Существует два основных способа принимать банковские карты: интернет-эквайринг — оплата через интернет-сайт по реквизитам карты, и торговый эквайринг — оплата через POS-терминал по физическому носителю карты (магнитной полосе или emv-чипу). Мобильный эквайринг является разновидностью торгового, однако с рисками и коммерческими условиями, характерными скорее для интернет-эквайринга. У каждого из способов есть своя сфера применения, стоимость решения и риски:

Мобильный эквайринг — самый простой и доступный на сегодняшний день способ принимать оплату по картам, что особенно ценно для малого и мобильного бизнеса:

- это способ запустить проект с «низкого старта», т.е. быстро, практически с нулевыми издержками и комиссией от 2.5%. Все что нужно — это смартфон и мини-терминал.

- это возможность оснастить терминалами сотрудников в офисе и «в полях» — всех без исключения и даже бесплатно. Согласитесь, носить с собой девайс габаритами со спичечный коробок куда лучше, чем POS-терминал весом как два жестких диска на 3.5” и размером с ботинок. Оборудование для мобильного эквайринга современное и не требует обучения сотрудников.

- мобильный эквайринг доступен физическим лицам, но есть нюансы и ограничения.

К недостаткам можно отнести:

- крупные банки-эквайеры не предлагают решений на базе мини-терминалов.

- недоверие к технологии со стороны держателей карт. Требуется какое-то время, чтобы выработалась привычка и понимание у людей. Для преодоления этого барьера сервисы активно используют популярные бренды, например «Связной» для Sum Up, «Билайн» для Pay-Me.

- средний уровень безопасности для держателя карты. Факт в том, что смартфоны на Android уязвимы для вирусов, а самые простые (аналоговые) мини-терминалы не шифруют данные карты при передаче в приложенеи. Это объективный риск, дающий возможность массового слива реквизитов карт и краже денег. Вот почему большинство из рассмотренных здесь сервисов поставляют только цифровые мини-терминалы, а во всех промо используют девайсы от Apple.

- низкий уровень безопасности для для мерчанта. Прокатывая магнитную полосу карты, у которой есть emv-чип, все риски несет банк-эквайер, а по факту он их перекладывает на мерчанта. Держатель карты может опротестовать такую транзакцию. И тогда без наличия у мерчанта каких-то вменяемых подтверждений (помимо кривой подписи клиента пальцем на экране) доказать что-либо будет невозможно.

При оплате через emv-чип и ввод pin-кода, все риски берет на себя банк-эмитент, которые он успешно переложит на держателя карты. Это называется переносом ответственности (Liability Shift).

В ближайшем будущем этот риск исключить не удастся, т.к. большинство представленных на рынке терминалов способны считывать только магнитную полосу карты. - низкие скорость и удобство проведения оплаты. Для того, чтобы принять платеж нужно совершить 6-7 действий: подключить терминал, запустить приложение, пройтись по всем шагам меню, получить подпись клиента пальцем на экране, ввести его номер или email. К тому же обмен данными может производиться по сотовой сети в зоне неуверенного приема.

https://www.youtube.com/watch?v=2AzO_x7ZXQY

Все описанные недостатки некритичны, если плательщик и мерчант располагают временем и нет явных причин не доверять друг другу.

NFC Эксперт

NFC Эксперт