В чем подвох системы быстрых платежей?

При совершении переводов через систему быстрых платежей обратите внимание на следующие моменты:

При использовании системы быстрых платежей помните, что ваши персональные данные могут быть использованы мошенниками. Зная личную информацию о человеке, в том числе его имя и банк, в котором у него открыт счет, злоумышленниками может быть сымитирован звонок из банка с просьбой сообщить верификационный код или пин-код, чтобы затем похитить с карты денежные средства.

Все эти меры помогут вам защитить свои деньги и не стать жертвой мошенников.

Дивный новый «мир» национальной платежной системы

История началась в 2022 году, когда возникла вероятность отключения России от Visa и MasterCard. Дальше разговоров и единичных прецедентов дело не ушло, но «на всякий случай» ЦБ решил создать НСПК — национальную систему платежных карт, чтобы в случае отключения переводов российские банки смогли продолжать работу.

Банки сами не обсчитывают переводы и транзакции — для этого существуют платежные системы. Их много, но две крупнейшие — Visa и MasterCard, на их долю приходится 40% всех банковских карт в мире.

Если их вдруг заблокируют в РФ (или они сами отключат свои услуги), то все карты, обслуживаемые ими, превратятся в обычный пластик — платежи просто не будут проходить.

В 2022 появилась национальная платежная система «Мир», на которую перевели госслужащих и бюджетников. Одноименная карта «откусила» у конкурентов четверть рынка и на этом остановилась — во многом из-за технических ограничений (невозможность расплачиваться в интернет-магазинах, долго не могли договориться с Apple). СБП — следующий шаг в развитии платежной системы.

На сайте СБП прежде всего напирают на «мгновенность переводов» — странная фишка, учитывая что в большинстве банков переводы сейчас осуществляются за минуту.

Формально СБП запущена в 2022 «для улучшения качества обслуживания и повышения конкуренции». Но полноценно заработавшей систему можно считать только в 2020, когда к ней присоединился крупнейший банк России — Сбер.

Суть проста: переводы осуществляются по номеру телефона, между всеми банками, подключенными к СБП. Лишь одно условие — оба участника должны подключить СБП в своем мобильном банке.

Чем выделяется СБП среди других банков и сервисов, через которые переводят деньги?

- Переводы мгновенны, 24/7. На самом деле большинство переводов сейчас осуществляется за считанные минуты. Но бывают дни, когда банк перегружен или возникли какие-то проблемы — тогда перевод может «застрять» и придется общаться с техподдержкой. В СБП таких проблем нет.

- Нет комиссии до 100 000 рублей в месяц. Важно уточнить — полная отмена комиссии была введена в 2020, как мера поддержки во время пандемии. Поэтому в дальнейшем есть шансы, что комиссия в некоторых банках будет. Но ЦБ даже тогда обещает следить, чтобы комиссии были минимальными.

При переводах более 100 тысяч рублей взимается комиссия 0,5% — но она не должна превышать 1500 рублей. При этом переводы госучреждениям и юрлицам бесплатны — но для этого нужен специальный QR-код. Где и как они используются — расскажем чуть ниже.

- Неважно, какой картой вы пользуйтесь. Visa, MasterCard, Мир или вообще виртуальная карта — перевод в СБП осуществляется напрямую на банковский счет.

- Нужен лишь номер телефона. Никакой иной информации не требуется. Единственное — вам желательно знать, в каком банке у получателя открыт счет, иначе будет выбран банк по умолчанию.

- Нельзя автоматически отозвать перевод. Т. к. операция выполняется мгновенно, то вернуть свои деньги получится только с согласия получателя. Причем сама процедура может затянуться.

Есть ли минусы у сбп — «сыр бесплатный, подходи»

Большинство СМИ и блогеров, естественно, обсуждают только положительные стороны СБП. И да — система действительно удобная и очень выгодная… для нас.

Но банки несут с неё одни убытки, ЦБ — тоже, он специально занижает для банков стоимость переводов. Неужели такую дорогостоящую вещь создали только для «удобства пользователей»?

Здесь мы заходим на территорию догадок и предположений. Но, если посмотреть на последние 5 лет — ЦБ планомерно стягивает «на себя» весь контроль над финансовыми операциями.

Зачем нужна система быстрых платежей

Через систему быстрых платежей можно оплачивать товары и услуги по QR-коду: в онлайн-магазинах он автоматически формируется на странице оплаты, в офлайн — обычно наклеен у кассы.

QR-код — это изображение, в котором зашифрована необходимая для платежа информация. Продавцы могут использовать динамический и статический коды. Визуально статический код от динамического ничем не отличается. Но первый генерируется для каждого чека отдельно: в нем есть банковские реквизиты продавца, сумма и назначение платежа. А в статическом хранятся только сведения о продавце, сумму покупки придется вводить вручную.

Пока услуга слабо распространена, но до 1 октября 2021 года системно значимые банки обязаны добавить в СБП оплату по QR-коду. Остальные банки могут подключить сервис чуть позднее — до 1 апреля 2022 года. В Ак Барс Банке функция оплаты через СБП по QR-коду уже работает.

Проверьте детали и подтвердите платеж. В физическом магазине кассир выдаст на руки чек, как при обычной оплате. Интернет-магазины обычно высылают чек на электронную почту или распечатывают и прикладывают к заказу.

Если оплачиваете по статистическому QR-коду и неправильно ввели сумму — продавец сразу об этом узнает. Он получает уведомление от банка, прошла ли операция и сколько денег поступило на счет.

Ограничения и комиссии. Чтобы оплатить покупку через СБП, покупатель и продавец должны быть подключены к системе.

Комиссию за оплату по QR-коду платит продавец в пользу своего банка. Покупателю никаких дополнительных сборов платить не нужно.

Возврат оплаченных по СБП покупок стандартный и регулируется законом о защите прав потребителей. Если хотите вернуть товар, нужно обратиться в магазин с чеком, в котором указаны номер операции и телефон плательщика. По этим реквизитам продавец отменяет покупку, а банк мгновенно зачисляет деньги на ваш счет.

Как включить систему быстрых платежей в сбербанке?

Подключить СБП вы можете самостоятельно через Сбербанк Онлайн на смартфоне.

Как выбрать банк «по умолчанию» для сбп

Советуем сразу выбрать карту «по умолчанию», на которую вам будут приходить платежи. У Сбера она выбирается в настройках самой карты — вам нужно найти нужную карту в меню, зайти в её настройки и нажать на кнопку «Приоритетная карта».

Подобная настройка есть практически у всех банков. Если возникают какие-то трудности с другим банком, то вы всегда можете написать в чат поддержки, либо спросить об этом здесь, в комментариях.

Как отключить?

Отключить сервис быстрых платежей вы можете в личном кабинете Сбербанк Онлайн:

- Зайдите в раздел «Настройки».

- Выберите пункт «Система быстрых платежей».

- Отключите входящие и исходящие переводы.

Как отправить деньги через сбп

Здесь тоже Сбербанк сделал для своих клиентов небольшой квест (спрятал кнопку отправки бесплатных переводов).

Алгоритм:

- Выбираем карту с которой хотим отправить деньги.

- Жмем “Платеж или перевод”.

- Листаем в самый низ ленты (чтобы клиент опять случайно не увидел).

- Находим: “Другие сервисы” – “Перевод по системе быстрых платежей”.

Далее нужно вбить номер телефона получателя платежа. И выбрать банк из списка.

Если все правильно, выходит окно для подтверждения перевода. Тестовые 10 рублей в Тинькофф зачислились мгновенно. И естественно – бесплатно.

Можно предположить, что для большинства людей предоставленных лимитов на 100 00 рублей в месяц для бесплатных переводов хватить за глаза. А если нет, то всегда можно использовать другие способы перевести деньги с карты на карту без комиссий.

Как переводить деньги?

Чтобы сделать платеж через СБП, вам необходимо:

- Войти в Сбербанк Онлайн.

- Перейти в «Платежи».

- В разделе «Другие сервисы» выбрать пункт «Перевод по СБП».

- Указать телефон получателя и нажать кнопку «Продолжить».

- Выбрать банк получателя, счет списания и сумму платежа.

- Нажать кнопку «Продолжить».

Как подключить сбп в «сбербанк онлайн»?

Мы советуем создать для входящих цифровую карту Visa Digital. Она бесплатная и безопасная. Используйте её как дополнительную для онлайн-платежей и переводов. А зачисленные средства бесплатно перечисляйте на основной счёт.

Как подключить сбп в сбере

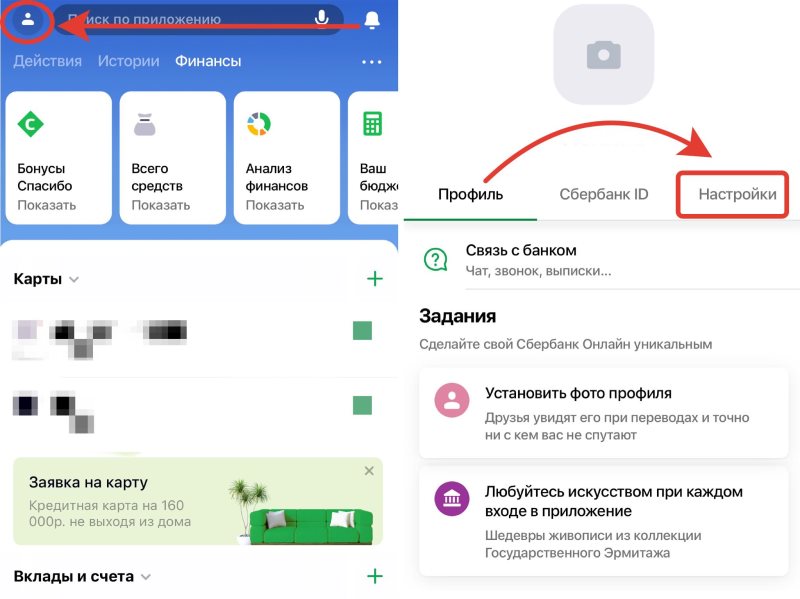

Все манипуляции делаем через мобильное приложение (желательно обновиться до последней версии).

Алгоритм действий:

- Переходим в профиль (фигурка человечка сверху-слева).

- Выбираем настройки (значок шестеренки).

- В настройках в самом низу ищем “Соглашение и договоры”.

- Внутри есть кнопка “Подключение к системе быстрых платежей”.

- Подключаемся. )))

После подключения к СБП – квест не заканчивается. Это мы подключились только к исходящим переводам. Если хотите, чтобы ваша карта принимала платежи через СБП – подключаем “Входящие переводы” (картинка ниже).

Плюсы сбп

Система быстрых платежей открывает пользователю богатый функционал и дает множество преимуществ. В чем же выгода?

Главными преимуществами являются сроки перевода – деньги «идут» 15 секунд по регламенту Центробанка – и минимальная комиссия. Средства поступают на счет и становятся доступными получателю моментально. В редких случаях деньги идут через СБП в течение 1-3 дней.

Преимущества системы быстрых платежей:

- Простота использования – подключить сервис Банка России можно с любого устройства: с ПК, ноутбука, смартфона или планшета

- Зарегистрироваться можно менее, чем за 5 минут

- Минимальная стоимость услуги – при общей сумме транзакций до 100 000 рублей комиссия не взимается

- Высокая скорость транзакции – СБП позволяет мгновенно переводить средства между банками

- Отсутствие лимитов по исходящим платежам

Приоритетная карта

Если у вас несколько карт Сбербанка – можно выбрать приоритетную карту (куда будут зачисляться деньги при переводах по системе быстрых платежей).

Выберите нужную карту и зайдите в настойки (картинка ниже). Нам нужен пункт “Приоритетная карта” для входящих переводов.

При необходимости можно сменить выбранную карту на другую в любой момент. Сбер обещает, что новые настройки войдут в действие в течение часа (по факту, по крайней мере у меня, изменения происходят в течение пары минут).

С телефона

- Запустите Сбербанк Онлайн.

- Откройте раздел «Профиль».

- Перейдите в «Настройки».

- Выберите пункт «Система быстрых платежей».

- Подтвердите согласие на обработку ваших персональных данных.

- Кликните по кнопке «Подключить».

Для лучшей безопасности пользователю предоставляется возможность выбирать, какие именно переводы подключить к сервису, – исходящие, входящие либо оба вида.

Сколько стоит перевод?

Тарифы госбанка совпадают с лимитами и суммами ЦБ.

- бесплатно до 100 000 рублей в месяц;

- более 100 000 рублей – с комиссией 0,5%, но не более 1 500 рублей.

За раз можно перевести от 10 рублей до 50 000. В сутки – максимум 50 000.

Трансакции в СБП – дополнительный функционал. Собственные переводы между клиентами у Сбербанка изменились в конце весны. Организация отменила «банковский роуминг», из-за которого её критиковали. Это плата за переводы между разными подразделениями – 1% в «Сбербанк Онлайн».

Теперь любые операции между пользователями госбанка бесплатные до 50 000 рублей в месяц. Лимиты можно расширить с помощью подписки. Как это сделать, мы писали в материале «Сбербанк сделал бесплатные переводы. Но в отмене «роуминга» кроется подвох».

Стоит ли подключать систему быстрых платежей

Подключаться или нет к сервису – личный выбор каждого. В любом случае, это удобный и полезный инструмент, если соблюдать правила пользования сервисом при осуществлении переводов, понимать цели и задачи сервиса, и свои собственные.

Чтобы сделать окончательный выбор, физлицу необходимо:

- Учесть лимиты операций по счету и картам

- Сопоставить комиссию на переводы по картам p2p, которые предлагает банк, с комиссией по СБП

Для предпринимателя сервис в ряде случаев – еще один способ сэкономить на комиссии за прием платежей.

Тарифы

Сумма быстрого перевода ограничена российским законодательством и не может быть более 600 000 рублей. При этом банки вправе самостоятельно устанавливать собственные лимиты в соответствии со своей внутренней политикой. В Сбербанке на переводы в СБП установлены следующие ограничения:

Комиссии за переводы через СБП в Сбербанке:

В случае указания отправителем неправильных реквизитов получателя, который обслуживается в другом банке, полученная Сбербанком комиссия не возвращается.

Через компьютер

Подключить сервис можно только через мобильное приложение на телефоне, с компьютера это сделать не получится.

Заключение

Возможно, уже скоро функционал СБП будут расширять — в следующем году планируют запустить оплату штрафов и пошлин.

Поэтому за отсутствие комиссии и мгновенные переводы вы, прежде всего, расплачивайтесь своими данными — самой ценной современной валютой.

Насколько вы готовы доверять ЦБ данные о своих транзакциях — решать только вам.

NFC Эксперт

NFC Эксперт